Стратегическое будущее для Microsoft от Майкла Сейлора

Путем непрерывных покупок биткоина и инновационного финансирования MicroStrategy стала крупнейшим владельцем биткоина среди публичных компаний. Ее акции тесно связаны с ценой биткоина, что делает ее усилителем биткоина на американском фондовом рынке. Стратегия председателя Майкла Сейлора продвигает обсуждение биткоина в качестве корпоративного цифрового капитала, а также раскрывает потенциал и вызовы этой высокорисковой, высокодоходной стратегии. В данной статье анализируется стратегическая трансформация MicroStrategy в отношении биткоина и ее глубокое влияние на корпоративное управление активами.Пересылка оригинального заголовка: Как Майкл Сейлор из MicroStrategy разработал стратегию по биткоину для Microsoft?

MicroStrategy - это компания по разработке программного обеспечения для корпоративного анализа, основанная в 1989 году и размещенная на NASDAQ в 1998 году. Изначально ее основной бизнес связан с предоставлением бизнес-аналитики (BI), аналитики данных, разработки мобильного программного обеспечения и облачных вычислений. Однако уникальный подход MicroStrategy к инвестированию в биткойн привлек внимание мировой общественности. В августе 2020 года под руководством ее председателя Майкла Сейлора компания объявила о инвестициях в размере 250 миллионов долларов для приобретения около 21 400 биткойнов, что сделало ее первой публичной компанией, реализовавшей стратегию капитала на основе биткойна.

Впоследствии MicroStrategy не только включила Bitcoin в свои балансовые отчёты, но также продолжала приобретать больше Bitcoin, даже занимая под процентные ставки всего около 1% или 0% путём выпуска акций и облигаций для финансирования этих покупок. Эта стратегия способствовала росту цены Bitcoin, что в свою очередь ещё сильнее подняло цену акций MicroStrategy. Подход компании позволил ей привлечь значительные капиталы на финансовых рынках, и её цена акций стала тесно связана с ценой Bitcoin, фактически служа как усилитель для стоимости Bitcoin. Хотя эта стратегия принесла высокие доходы, она сопряжена с значительными рисками, особенно из-за волатильности Bitcoin и регулятивной неопределённости.

На данный момент MicroStrategy удерживает более 386 700 биткоинов, что составляет около 1,8% глобального предложения биткоина, что делает его крупнейшим общедоступным корпоративным держателем биткоина. Несмотря на отчет о потерях в течение трех последовательных кварталов и низкую финансовую результативность, MicroStrategy стала одной из самых успешных «суперакций» американского фондового рынка в этом году, эффективно функционируя как прокси-биткоин или маржинальная акция на биткоин.

2 декабря 2024 года Майкл Сейлор выпустил промо-ролик, нацеленный на Microsoft, в котором он обсудил стратегическое значение Биткойна. Он подчеркнул, что Microsoft, как глобальный лидер в области технологических инноваций, не должен упустить следующую крупную технологическую волну - Биткойн как цифровой капитал.

Хотя совет директоров Microsoft явно выступил против предложения в документе, представленном SEC, ссылаясь на то, что руководство компании ранее оценивало эту тему и пришло к выводу, что корпоративные средства требуют стабильных и предсказуемых инвестиций для обеспечения ликвидности и операционного финансирования, эта временная оппозиция не отменяет познаний, представленных в видео Майкла Сейлора. Видео исследует переход от традиционного капитала к цифровому капиталу и потенциальное влияние Биткоина на корпоративные балансы.

Ссылка на видео: https://www.YouTube.com/watch?v=cH2t6VOdgkE

Примечание:Мнения, выраженные в этой статье, являются исключительно мнениями Майкла Сейлора и MicroStrategy. Эта статья не является выпуском финансового инструмента или юридическим, налоговым, финансовым, инвестиционным или иным советом или рекомендацией.

1. Следующая волна технологической революции - Цифровой Капитал

С ранних дней персональных компьютеров, графических пользовательских интерфейсов и Интернета до мобильных вычислений, облачных вычислений и искусственного интеллекта, Microsoft последовательно стояла на переднем крае технологических революций. Майкл Сейлор заявил: «Microsoft не может позволить себе упустить следующую волну технологической инновации, которая приводится Биткойном и концепцией Цифрового Капитала».

Самое большое цифровое преобразование 21 века - преобразование капитала в цифровую форму, а биткойн представляет это преобразование - Цифровой Капитал.

Как цифровой капитал, биткоин уже превысил рыночную стоимость в 2 триллиона долларов, что делает его седьмым по величине активом в мире после золота, Nvidia, Apple, Microsoft, Amazon и Google. Биткоин выделяется как самый быстрорастущий (BTC 62% ARR против MSFT 18% ARR), самый популярный, самый интригующий, самый цифровой, самый функциональный и самый глобализированный класс активов.

2. Глобальный переход к цифровому капиталу

Глобально, примерно $900 триллионов богатства распределено по различным классам активов, причем $450 триллионов выделено на активы, обеспечивающие полезность, и $450 триллионов служат долгосрочным капиталом для сохранения стоимости и сохранения капитала.

Однако из-за нескольких факторов риска, таких как регулирование, налогообложение, конкуренция, экономические циклы, политическая нестабильность и вызовы климата, ежегодно размывается более 10 триллионов долларов богатства. В результате все больше инвесторов переводят долгосрочный капитал (450 триллионов долларов) в биткойн - форму цифрового капитала - для использования в качестве инструмента сохранения стоимости и сохранения капитала.

По сравнению с традиционным капиталом, цифровой капитал предлагает экономические и технологические преимущества. Например, Биткоин обеспечивает собственность, аналогичную недвижимости, но без обязательств, связанных с видимыми и недвижимыми активами.

Биткойн представляет собой революционное достижение в сохранении стоимости и сохранении капитала. В отличие от потребительских активов, таких как роскошные автомобили и яхты, у которых срок службы составляет от 1 до 10 лет, или традиционных финансовых активов сроком службы до века, Биткойн, управляемый кодом, потенциально может иметь срок службы, охватывающий тысячелетия.

3. Влияние биткоина на балансовые отчеты

Майкл Сейлор предсказывает, что к 2045 году, через 21 год, рыночная стоимость биткойна вырастет с $2 триллионов в 2024 году до более чем $200 триллионов. Этот рост обусловлен цифровыми, политическими и экономическими силами, включая 750 экзахешей, 20 гигаватт энергии, $850 миллиардов инвестиций, 400 миллионов держателей биткойна и 622 миллиона пользователей криптовалюты.

В этой связи Майкл Сейлор предлагает: «Майкрософт должен принять цифровой капитал в качестве основного двигателя».

Биткоин - это класс активов, который компании могут удерживать на своих балансовых ведомостях. Он имеет лучшие показатели производительности, оставаясь некоррелированным с другими активами на балансовых ведомостях.

C 10 августа 2020 года, когда MicroStrategy реализовала свою стратегию по Bitcoin, Bitcoin превзошел Microsoft в 10 раз. Доходы, полученные за счет прибыли от покупки Bitcoin, значительно превышают доходы от выкупа акций или удержания облигаций, как показывает стремительный рост ценных бумаг MicroStrategy.

К 2024 году Биткоин стал активом институционального уровня и теперь является жизнеспособной альтернативой корпоративным облигациям для публично торгуемых компаний.

4. Добро пожаловать в биткойн-крипто-ренессанс

Мы наблюдаем большинство сторонников биткойна среди членов нынешнего правительства и руководства США, а также во время недавних выборов в США. Белый дом, Сенат, Палата представителей и Уолл-стрит поддерживают биткойн. Аналогично подавляющее большинство политических и бизнес-лидеров выражают свою поддержку биткойну. Более того, набирает силу движение, выступающее за включение биткойна в стратегические резервы США.

Президент США Трамп ясно заявил на конференции: «Никогда не продавайте свои биткойны».

Майкл Сейлор прогнозирует, что к 2025 году следующие события дальше стимулируют принятие цифрового капитала, представленного Bitcoin: ETF Wall Street, Финансовый Совет по бухгалтерским стандартам (FASB), про-биткоин Президент и Кабинет, более 250 членов Конгресса, поддерживающих криптовалюты, Закон о стратегическом резерве Bitcoin, отмена SAB 121, окончание крипто-войн, цифровая ассетирование, и компании на стандарте Bitcoin.

5. Как должен выбрать Microsoft?

В настоящее время, имея более $70 млрд наличных средств, Майкл Сейлор считает, что у Microsoft есть два пути:

Стратегия 1: Придерживаться прошлого, следуя традиционным финансовым стратегиям, основанным на государственных облигациях, выкупах акций и дивидендах. Этот подход направлен на распределение 100 миллиардов долларов по различным активам, увеличение риска для инвесторов и замедление роста. За последние пять лет Microsoft потеряла 200 миллиардов долларов капитала, а также увеличила факторы риска через выкуп акций и выплаты дивидендов.

Стратегия 2: Обратитесь к будущему с инновационной финансовой стратегией, сосредоточенной на Биткоине как на цифровом капитальном активе. Биткоин обеспечивает лучший способ устранения этих факторов риска, снижения риска инвестора и ускорения роста.

Биткойн - это актив (а не компания) и свободен от контрагентных рисков, создаваемых конкурентами, нациями, предприятиями, кредиторами, культурами или валютами.

Что если бы вы могли купить компанию на 100 миллиардов долларов, растущую на 60% ежегодно всего за 1x выручки? Что если эта компания была бы прибыльнее вашей собственной? И что если бы вы могли легко воспроизводить этот процесс год за годом, бесконечно? Биткойн представляет собой универсальную, постоянную и прибыльную цель.

Майкл Сейлор использует свою модель Bitcoin24 с открытым исходным кодом для оценки вариантов стратегии Биткоина Майкрософт. Эта модель предсказывает рост активов и принятие Биткоина в течение следующих 21 года и служит основой для оценки стратегий Биткоина для физических лиц, компаний, институтов и государств.

Текущие предположения о бизнес-модели Microsoft:

- $3.0 trillion enterprise value (~26x enterprise value/EBITDA)

- $27 миллиардов наличных денег на балансе

- 70 миллиардов долларов наличных средств, растущих на 10% годовых

- 30% денежных средств направляется на дивиденды

- 40% денежного потока выделяется на выкуп акций

- Цена акций в 2024 году = $420 за акцию

Модель Bitcoin24 оценивает, как внедрение Bitcoin может повлиять на эти показатели. Если Microsoft применит стратегию Bitcoin (базовый уровень Bitcoin = 30% годового объема продаж), ускорение преобразования денежных потоков от доллара к Bitcoin укрепит его капитальную структуру.

Предполагается, что стратегия Биткойна увеличит цену акций Microsoft.

Внедрение биткоина в масштабах могло бы увеличить вклад Microsoft на акцию на $155–$584, что потенциально добавило бы $1–$4.9 триллиона к рыночной стоимости компании, снизив при этом риски, связанные с диверсифицированными инвестициями в активы для акционеров.

6. Заключение о принятии биткойна

Исходя из этих выводов, у Microsoft есть потенциал для процветания в рамках модели, основанной на Биткоине. Рекомендуется, чтобы Microsoft рассмотрела возможность принятия стратегии Биткоина для соответствия интересам всех заинтересованных сторон.

Оговорка:

- Эта статья воспроизводится из [Маленькие правила Web3]. Перенаправить оригинальное название: Как Майкл Сейлор из MicroStrategy разработал стратегию Биткойна для Microsoft? Авторское право принадлежит оригинальному автору [Will Awang]. Если у вас есть возражения против перепечатки, пожалуйста, свяжитесь с Gate Learnкоманда и команда будет обрабатывать это как можно скорее в соответствии с соответствующими процедурами.

- Отказ от ответственности: Взгляды и мнения, выраженные в этой статье, представляют только личные взгляды автора и не являются инвестиционными советами.

- Команда Gate Learn перевела статью на другие языки. Копирование, распространение или плагиат переведенных статей запрещено, если не указано иное.

Похожие статьи

Лучшие криптовалютные лотерейные платформы на 2024 год

Что такое проблема византийских генералов

Альтсезон 2025: Поворот в рассказе и капитальная реструктуризация в атипичном бычьем рынке

Исследование Gate: Обзор рынка криптовалют на 2024 год и прогноз трендов на 2025 год

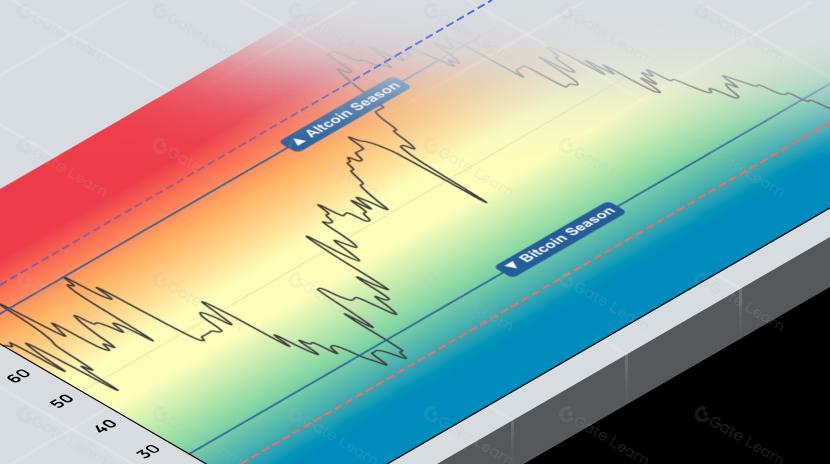

Что такое Индекс сезона альткоинов?