Теория цикла биткойна мертва?

Теория цикла биткоина, особенно ее корреляция с событиями халвинга биткоина, долгое время рассматривалась как важный инструмент для прогнозирования ценовых тенденций биткоина. Исторически сложилось так, что халвинг биткоина, как правило, приводил к росту цены; Тем не менее, текущие показатели рынка и лежащие в их основе факторы позволяют предположить, что эффективность этой теории может ослабевать. В этой статье мы рассмотрим четыре цикла биткоина с 2011 по 2024 год и подробно изучим рыночные изменения в текущем цикле.

01. Основы теории цикла биткоина

Награда за майнинг биткойна уменьшается вдвое каждые 210 000 блоков, примерно каждые четыре года. Этот механизм разработан для контроля предложения биткойна, тем самым увеличивая его дефицит. Исторически события уменьшения награды часто сопровождались значительным увеличением цены биткойна, образуя циклы. Например:

2012 Halving: Цена биткойна выросла с уровня около $12 до более чем $1,000 к концу 2013 года.

2016 Халвинг: Немного после халвинга цена биткойна поднялась почти до $3,000 и достигла исторического максимума почти $20,000 к концу 2017 года.

2020 Халвинг: После халвинга в мае 2020 года цена биткойна стремительно выросла до исторических максимумов в 2021 году.

После половинок в 2012, 2016 и 2020 годах цены на биткойн значительно выросли, сформировав явные циклы бычьего рынка. Эти исторические данные привели к широкому признанию и доверию к теории цикла биткойна. Однако текущий цикл завершит свою четвертую половину 20 апреля 2024 года, и пост-половинное поведение не соответствует ожиданиям.

02. Данные о цене после деления

Если мы выровняем исторические даты половинного сокращения биткоина на координатной оси и сравним цены после каждого сокращения с ценой в день сокращения, станет ясно, что текущий цикл является наименее успешным.

Несмотря на то, что рынок пробил новый циклический исторический максимум перед событием половины в апреле, это не изменило относительно медленную производительность текущего цикла.

Источник: Glassnode

Ниже приведены данные о росте и падении цены через 144 дня после каждого цикла урезания награды (по сравнению с ценой в день урезания):

- Период 1: +895%

- Период 2: +15%

- Цикл 3: +37%

- Период 4: -11%

Текущий цикл показал более слабую реакцию цены после урезания по сравнению с предыдущими циклами, что привело к плохим результатам для цены Биткойна. Каковы причины этого? В чем отличие этого цикла от предыдущих?

03. Биткойн стабилизация

Цикл биткойна с 2023 по 2024 год имеет некоторые сходства с предыдущими циклами, но также проявляет значительные отличия. После краха FTX в конце 2022 года рынок испытал примерно 18 месяцев стабильности цен и восходящего движения. С одобрением биткойн-ETF новые средства продолжали поступать, что привело к достижению максимума в $73,000, после чего рынок вошел в трехмесячный период флуктуаций в пределах диапазона.

В течение этого времени, с мая по июль, цена на Биткойн подверглась самой глубокой циклической коррекции со снижением более чем на 26%. Несмотря на значительный спад, этот спад был заметно более пологим по сравнению с предыдущими циклами, а волатильность была снижена. Это отражает относительно стабильную рыночную структуру для Биткойна, что указывает на то, что он стал более зрелым финансовым активом по сравнению с более ранними периодами.

Источник: Glassnode

Давайте взглянем на еще один технический индикатор, Z-оценка MVRV, который также подчеркивает различия в производительности биткойн-рынка в разные циклы.

Во-первых, Z-оценка MVRV - это относительный индикатор, рассчитываемый по формуле: (рыночная капитализация - реализованная капитализация) / стандартное отклонение (рыночная капитализация). Когда этот показатель слишком высок, это означает, что рыночная стоимость биткойна переоценена по сравнению с его внутренней стоимостью, что может негативно сказаться на цене. Напротив, более низкий Z-оценка MVRV указывает на то, что рыночная стоимость биткойна недооценена.

Источник: Coinglass

Из данных, представленных на графике с 2010 по 2024 год, мы можем наблюдать, что по сравнению с предыдущими циклами, MVRV Z-score (зеленая линия) проявляет относительно умеренные колебания, пики и возвраты, без драматических колебаний, видимых в более ранние периоды.

Биткойн, кажется, движется в сторону стабильной и постепенно возрастающей тенденции, а не резких ценовых всплесков прошлого. Этот инкрементальный рост более привлекателен в долгосрочной перспективе.

04. Причины снижения волатильности

Мы можем использовать индикатор данных, чтобы интуитивно объяснить, почему волатильность биткойна уменьшилась и движется к стабильности.

Индикатор волны удержания Bitcoin на 5+ лет показывает процент Bitcoin, который не перемещался по цепи блоков как минимум пять лет, иногда называемый предложением Bitcoin, последний раз активный более пяти лет назад. Этот индикатор отражает поведение долгосрочных участников рынка в определенной степени.

Конечно, также возможно, что часть этих Биткойнов была утеряна, что означает, что пользователи больше не могут получить доступ к приватным ключам кошельков, содержащих Биткойны; однако эта доля относительно невелика.

Из графика видно, что в настоящее время более 30% биткойнов не были переданы за последние пять лет, и этот процент может продолжать расти.

Это явление приводит к снижению количества биткойнов, циркулирующих на рынке, с эффектами, превышающими сокращение предложения, вызванное событиями половинного уменьшения. Это означает значительное увеличение тенденции долгосрочного хранения биткойнов, позволяя рынку лучше выдерживать краткосрочные колебания, а также потенциально ослабляет циклическую волатильность биткойна. Это одна из причин снижения волатильности биткойна.

Другие факторы, влияющие на это, включают зрелость рынка, поскольку все больше инвесторов выбирают долгосрочное удержание Биткойна, что снижает циркулирующее предложение и смягчает резкие колебания цен. Кроме того, динамика спроса и предложения Биткойна меняется, с непрерывным притоком капитала, обеспечивающим поддержку цен.

Кроме того, такие факторы, как глобальная экономическая неопределенность, изменения политики и рыночное настроение, также влияют на цену биткойна. В этом контексте цена биткойна может стать более коррелированной с традиционными тенденциями финансовых рынков, что, в свою очередь, снизит его независимую волатильность.

Эти причины в совокупности способствуют относительно умеренной волатильности цены биткойна в текущем цикле.

05. Сводка

По сравнению с историческими циклами текущий цикл испытал более низкие коррекции цен, и рыночная структура кажется относительно надежной, что привело к снижению волатильности цен на Биткойн.

В результате исключительное полагание на анализ циклов рынка для торговли биткоином недостаточно. С одной стороны, исторические данные не могут предсказать будущие тенденции. С другой стороны, рынок криптовалют постепенно движется к нормализации, что приводит к увеличению ликвидности и более широкому принятию, что является естественным результатом финансового развития.

Утверждение:

Эта статья воспроизводится из [Почему?], авторские права принадлежат оригинальному автору [Ядро разработчика Biteye Viee], если у вас есть возражения по поводу перепечатки, пожалуйста, свяжитесь Команда Gate Learn, команда обработает это как можно скорее в соответствии с соответствующими процедурами.

Отказ от ответственности: Взгляды и мнения, выраженные в этой статье, представляют только личные взгляды автора и не являются инвестиционным советом.

Другие языковые версии статьи переводятся командой Gate Learn и не упоминаются вGate.com, переведенная статья не может быть воспроизведена, распространена или использована в качестве источника информации.

Похожие статьи

Лучшие криптовалютные лотерейные платформы на 2024 год

Что такое проблема византийских генералов

Альтсезон 2025: Поворот в рассказе и капитальная реструктуризация в атипичном бычьем рынке

Исследование Gate: Обзор рынка криптовалют на 2024 год и прогноз трендов на 2025 год

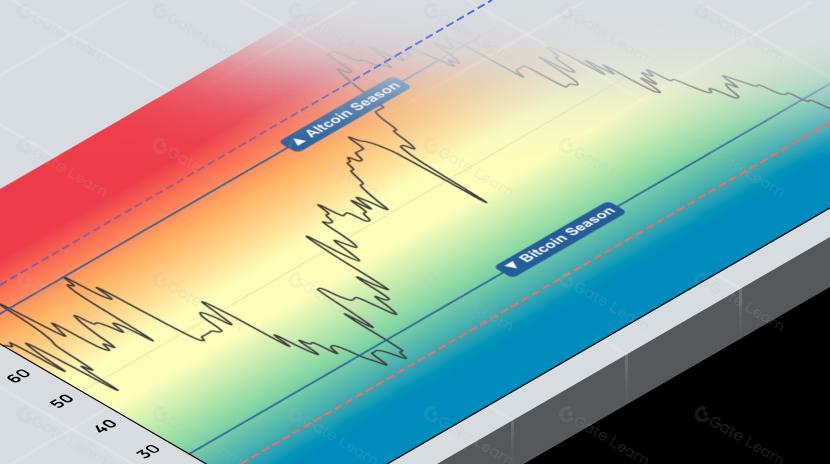

Что такое Индекс сезона альткоинов?