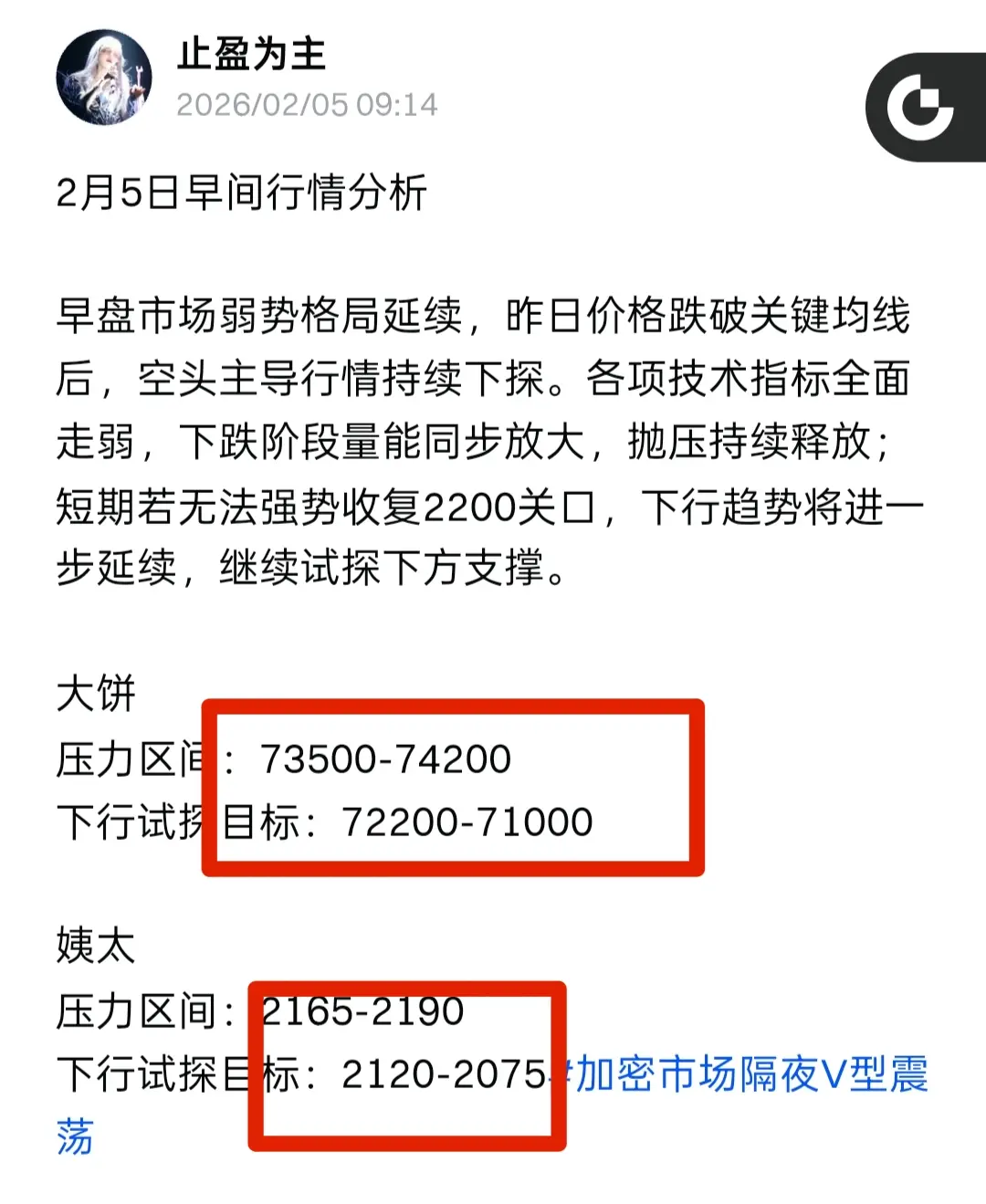

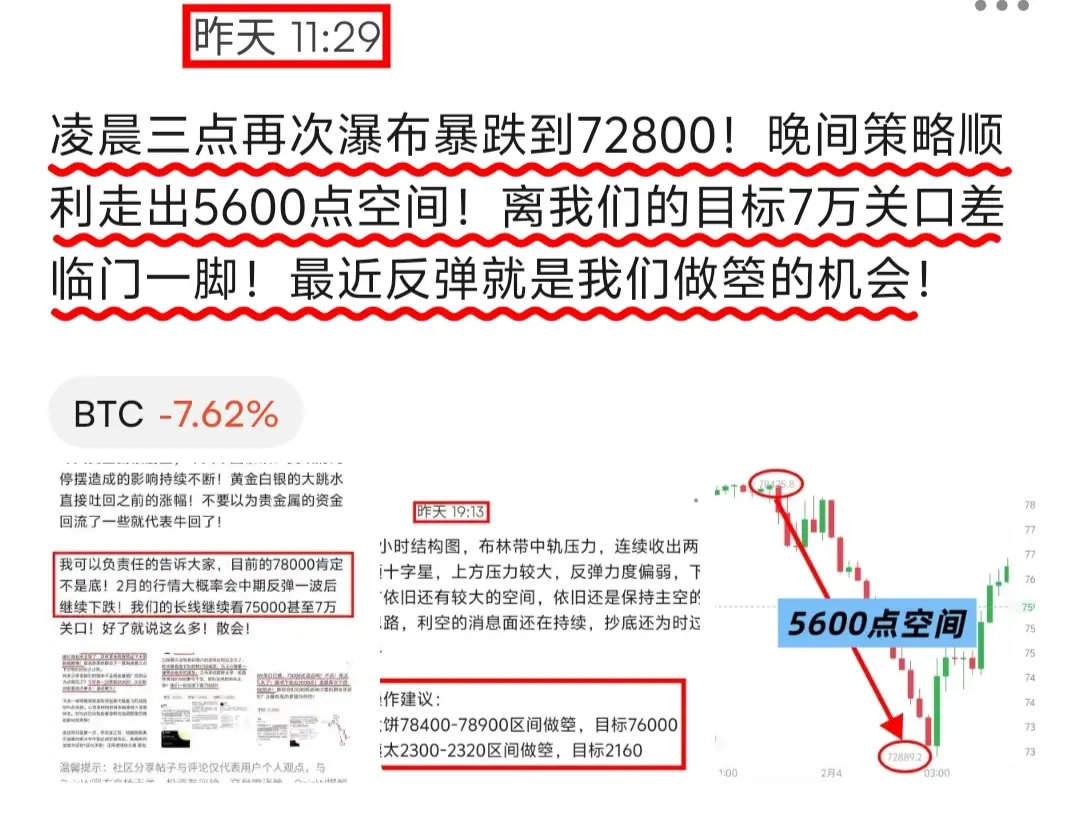

#BitcoinHitsBearMarketLow 比特幣再次跌破$72,000的支撐位,標誌著加密貨幣市場的關鍵轉折點。這一突破不僅僅是技術層面的事件;它反映出交易者和投資者對近期漲勢可持續性的疑慮日益升高。波動性激增,情緒的突然轉變凸顯了市場心理的脆弱性。每一次下跌似乎都會引發一波清算,尤其是在槓桿交易者中,強調在高槓桿環境下,即使是小幅修正也可能引發更大幅度的價格波動。

從技術角度來看,$72,000區域歷來是多條移動平均線的匯聚點,也是之前回調期間的穩定區域。其失守削弱了短期市場結構,並引發參與者的防禦性反應。主要平台上的多頭倉位清算激增,表明目前的下跌很大程度上是由去槓桿化驅動,而非投資者信心的根本轉變。儘管如此,這也帶來短期的痛苦,但同時凸顯了恐慌性拋售與長期分配之間的區別。

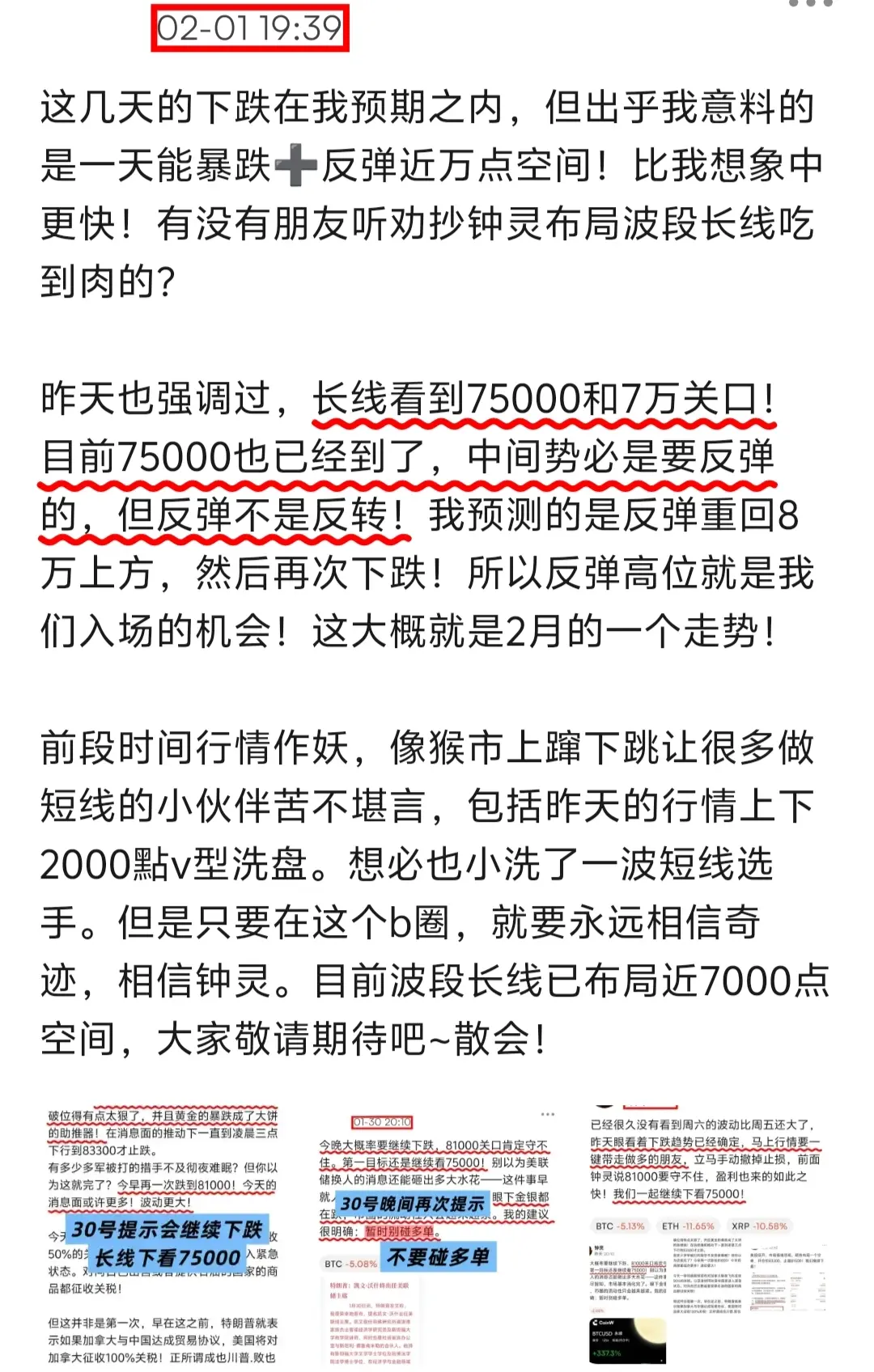

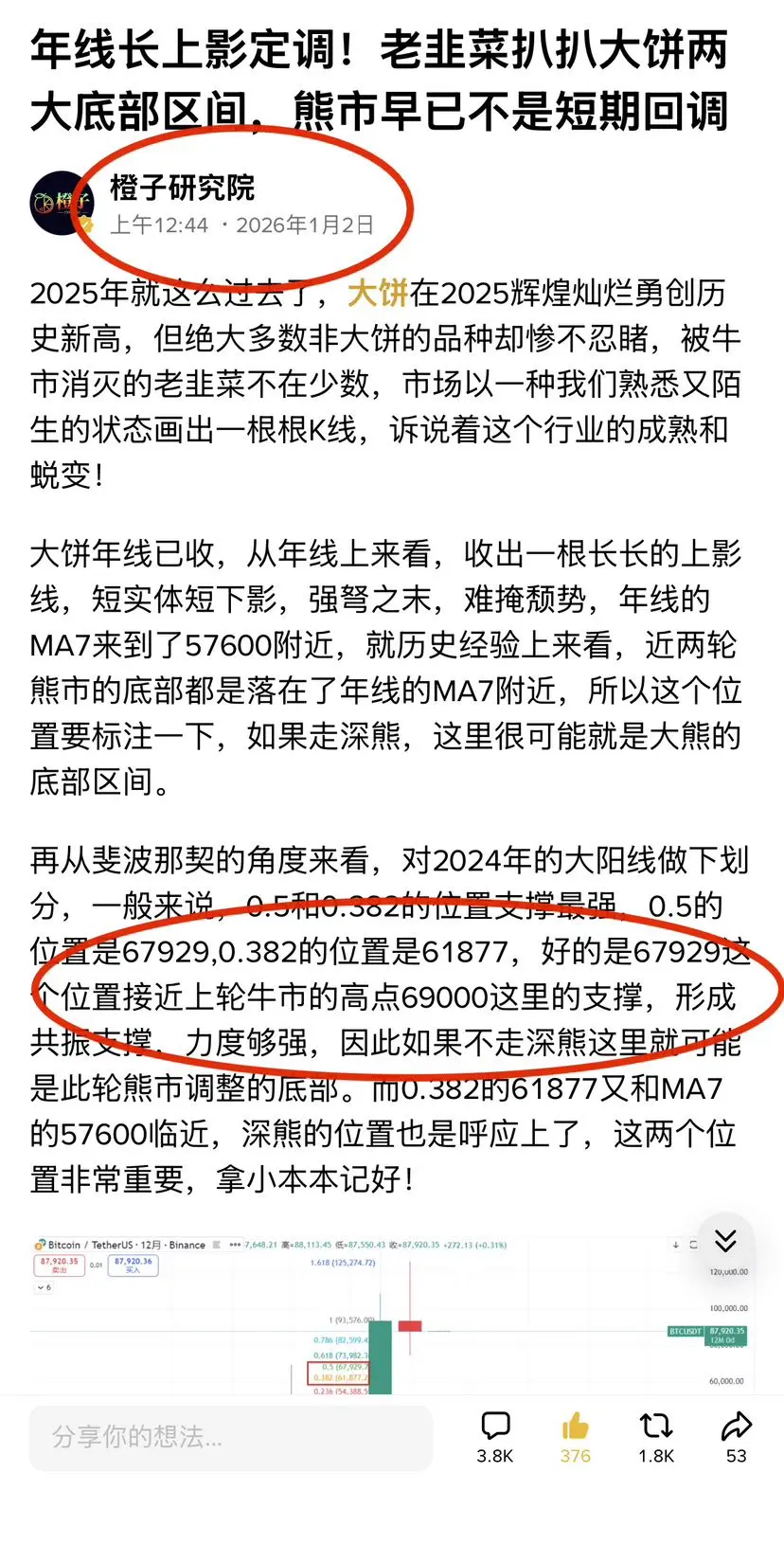

市場情緒目前呈兩極分化,分析師對近期的下跌是否代表牛市中的深度修正,或是更長期下行的開始,持不同看法。看空的觀點集中在技術過度擴張,認為除非比特幣迅速收復$72,000–$72,500範圍,否則可能會出現更深的修正,甚至下探$70,000或$68,000。樂觀的分析師則認為,此次回調符合歷史模式,在之前的牛市階段,健康的調整幅度為20%-30%,最終有助於鞏固長期趨勢,並為重新積累鋪平道路。

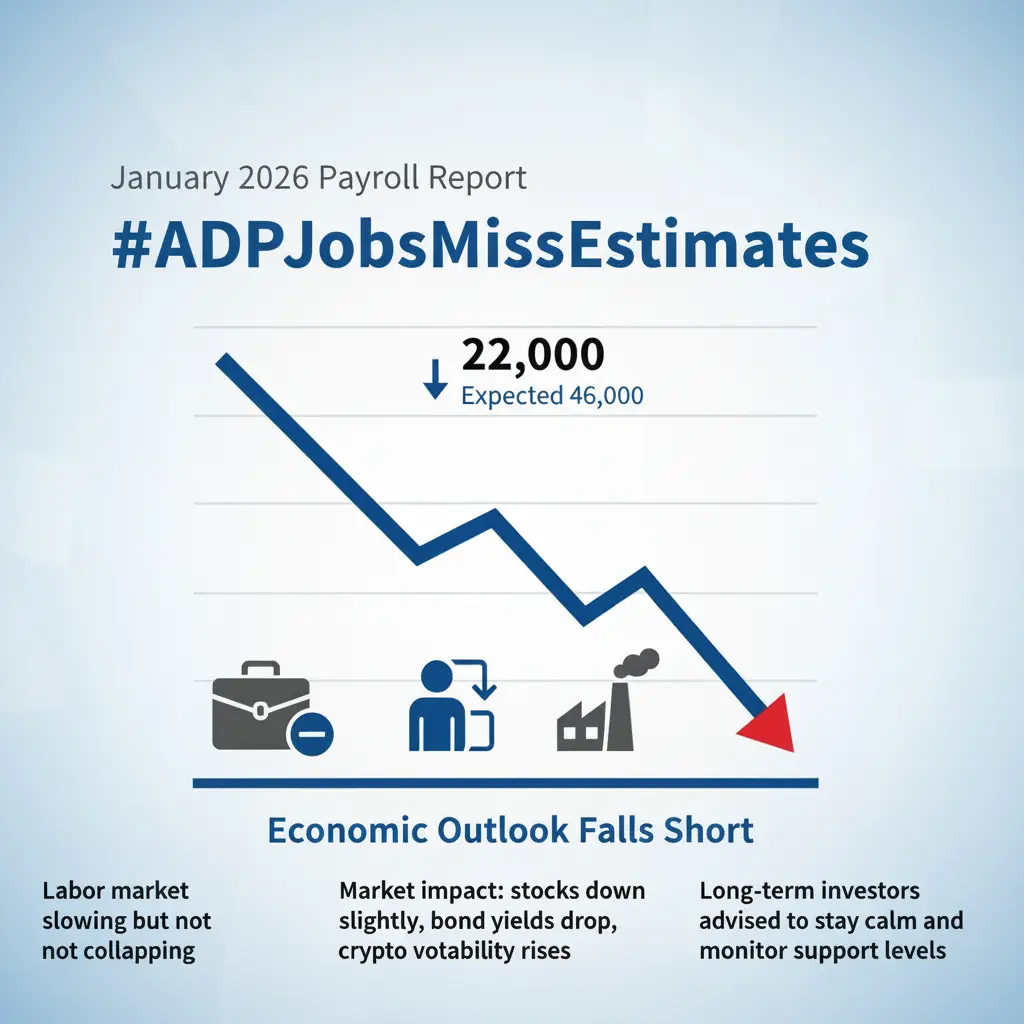

多個交織的因素影響著比特幣的價格走勢,形成一個複雜且充滿動態的市場環境。宏觀經濟的不確定性依然突出,交易者密切關注聯邦儲備政策、國債收益率和美元指數的變化。任何意外的利率或經濟指標變動都可能在加密市場引發連鎖反應,影響風險偏好和流動性。同時,監管動態仍扮演著關鍵角色,美國和歐洲當局可能推出的新規則將影響投資者行為和ETF活動。

資金流動提供了另一個評估市場狀況的視角。近幾周,比特幣現貨ETF的淨流入放緩,甚至出現負值,與價格回調同步。同時,某些大型比特幣信託的折扣率縮小,暗示市場中的賣壓有所緩解。鏈上指標,包括交易所儲備、長期持有者活動和大額交易頻率,顯示大量供應仍處於休眠狀態,暗示基礎需求在短期動盪中仍可能保持完整。

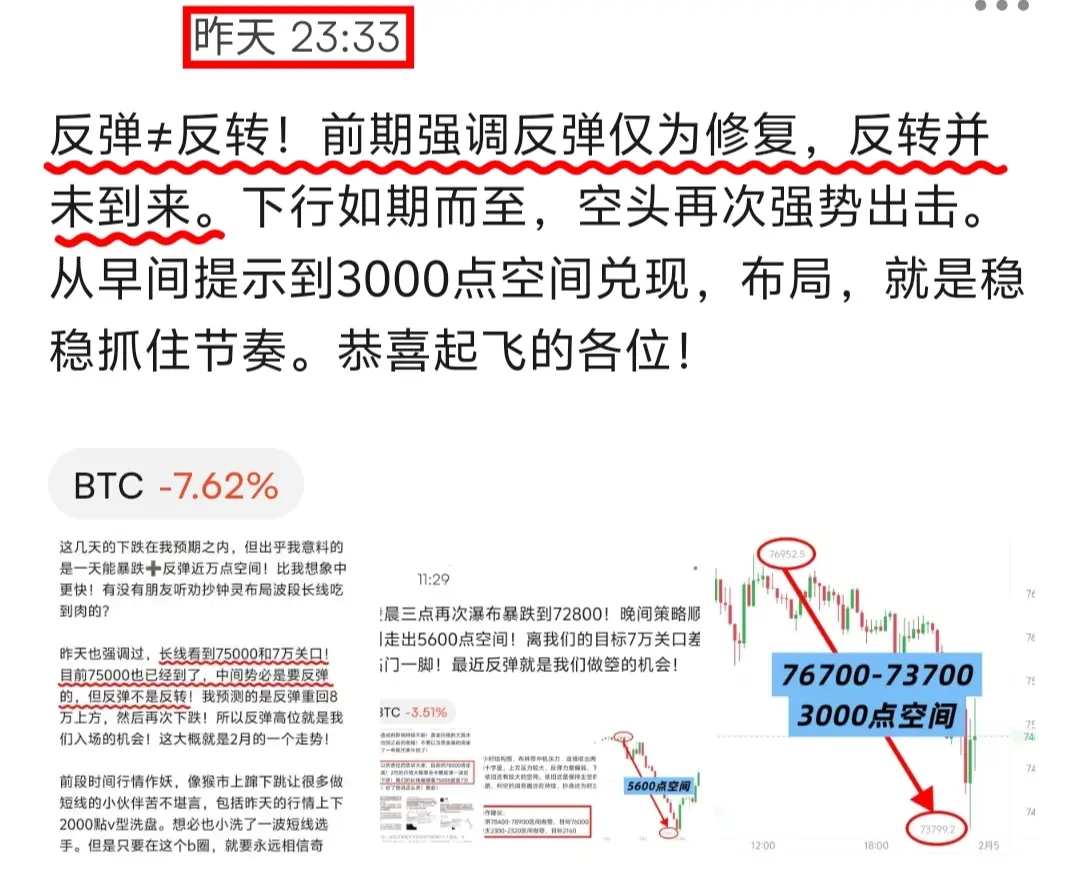

從技術角度來看,比特幣正處於關鍵點。$70,000–$72,000的區域很可能決定短期市場走向。如果支撐在此站穩,可能會形成整合階段,為技術性反彈至$74,000–$75,000創造條件。然而,如果市場未能穩定,則以費波那契回撤和歷史交易活動識別的$65,000–$68,000支撐區將成為下一個爭奪戰場。這些區域歷來是積累點,建議耐心的投資者可以將其作為有結構的進場機會。

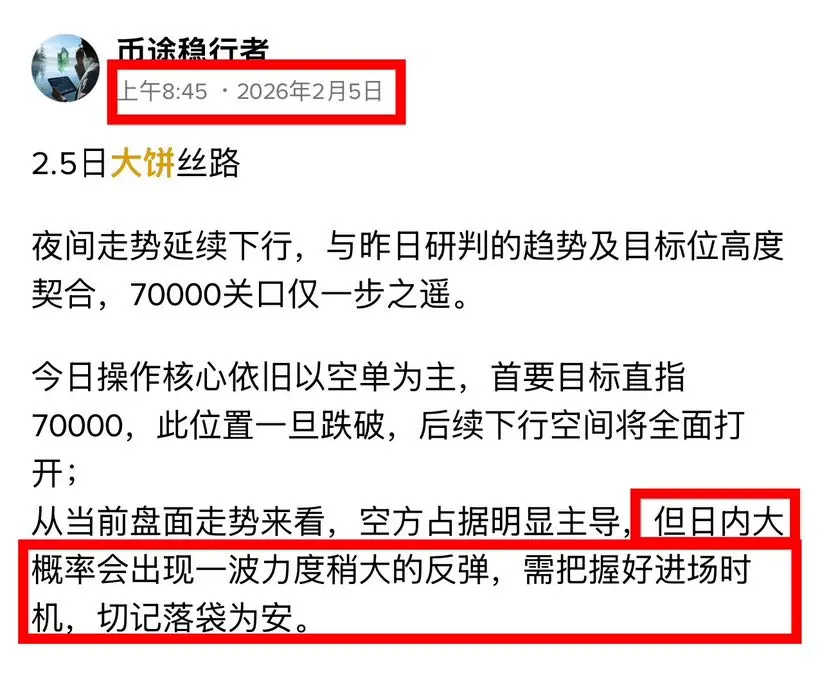

短期內,出現三種潛在情景。第一種是快速反彈,比特幣在24–48小時內重新站上$72,000,表明下跌主要是短期技術性修正。第二種是持續修正,跌破$70,000觸發額外的止損賣出,並向$65,000–$68,000下行。第三種則是長時間的盤整,價格在$70,000–$72,000之間波動,市場消化近期漲幅,波動性仍高,但大幅單向走勢的可能性降低。

對於長期投資者來說,這種環境強調策略性耐心的重要性。分階段在關鍵支撐位進行積累,而非一次性投入,可以降低短期波動的風險,並隨著市場條件的變化高效部署資金。多元化投資於不同的加密資產甚至非加密資產,有助於緩解單一資產波動對整體投資組合的影響,平衡風險與潛在回報。

槓桿管理在波動性高的時期尤為關鍵。高槓桿放大收益的同時,也放大損失,目前的清算激增凸顯了過度暴露的危險。交易者和投資者應專注於風險調整的入場點,確保槓桿水平與流動性能力和整體策略相符。避免情緒化交易,並設置明確的止損和倉位規模,有助於在動盪階段保護資本。

最終,掌握這個市場的關鍵在於紀律性觀察和有選擇的行動。理解宏觀、技術和鏈上因素的相互作用,能幫助投資者預測潛在的轉折點,並有效應對,而不至於陷入恐慌。無論比特幣是否在$70,000–$72,000範圍內穩定、測試更低支撐,或開始新的上升趨勢,耐心、流動性保存和基於證據的決策原則都將繼續為長期成功提供最堅實的基礎。

從技術角度來看,$72,000區域歷來是多條移動平均線的匯聚點,也是之前回調期間的穩定區域。其失守削弱了短期市場結構,並引發參與者的防禦性反應。主要平台上的多頭倉位清算激增,表明目前的下跌很大程度上是由去槓桿化驅動,而非投資者信心的根本轉變。儘管如此,這也帶來短期的痛苦,但同時凸顯了恐慌性拋售與長期分配之間的區別。

市場情緒目前呈兩極分化,分析師對近期的下跌是否代表牛市中的深度修正,或是更長期下行的開始,持不同看法。看空的觀點集中在技術過度擴張,認為除非比特幣迅速收復$72,000–$72,500範圍,否則可能會出現更深的修正,甚至下探$70,000或$68,000。樂觀的分析師則認為,此次回調符合歷史模式,在之前的牛市階段,健康的調整幅度為20%-30%,最終有助於鞏固長期趨勢,並為重新積累鋪平道路。

多個交織的因素影響著比特幣的價格走勢,形成一個複雜且充滿動態的市場環境。宏觀經濟的不確定性依然突出,交易者密切關注聯邦儲備政策、國債收益率和美元指數的變化。任何意外的利率或經濟指標變動都可能在加密市場引發連鎖反應,影響風險偏好和流動性。同時,監管動態仍扮演著關鍵角色,美國和歐洲當局可能推出的新規則將影響投資者行為和ETF活動。

資金流動提供了另一個評估市場狀況的視角。近幾周,比特幣現貨ETF的淨流入放緩,甚至出現負值,與價格回調同步。同時,某些大型比特幣信託的折扣率縮小,暗示市場中的賣壓有所緩解。鏈上指標,包括交易所儲備、長期持有者活動和大額交易頻率,顯示大量供應仍處於休眠狀態,暗示基礎需求在短期動盪中仍可能保持完整。

從技術角度來看,比特幣正處於關鍵點。$70,000–$72,000的區域很可能決定短期市場走向。如果支撐在此站穩,可能會形成整合階段,為技術性反彈至$74,000–$75,000創造條件。然而,如果市場未能穩定,則以費波那契回撤和歷史交易活動識別的$65,000–$68,000支撐區將成為下一個爭奪戰場。這些區域歷來是積累點,建議耐心的投資者可以將其作為有結構的進場機會。

短期內,出現三種潛在情景。第一種是快速反彈,比特幣在24–48小時內重新站上$72,000,表明下跌主要是短期技術性修正。第二種是持續修正,跌破$70,000觸發額外的止損賣出,並向$65,000–$68,000下行。第三種則是長時間的盤整,價格在$70,000–$72,000之間波動,市場消化近期漲幅,波動性仍高,但大幅單向走勢的可能性降低。

對於長期投資者來說,這種環境強調策略性耐心的重要性。分階段在關鍵支撐位進行積累,而非一次性投入,可以降低短期波動的風險,並隨著市場條件的變化高效部署資金。多元化投資於不同的加密資產甚至非加密資產,有助於緩解單一資產波動對整體投資組合的影響,平衡風險與潛在回報。

槓桿管理在波動性高的時期尤為關鍵。高槓桿放大收益的同時,也放大損失,目前的清算激增凸顯了過度暴露的危險。交易者和投資者應專注於風險調整的入場點,確保槓桿水平與流動性能力和整體策略相符。避免情緒化交易,並設置明確的止損和倉位規模,有助於在動盪階段保護資本。

最終,掌握這個市場的關鍵在於紀律性觀察和有選擇的行動。理解宏觀、技術和鏈上因素的相互作用,能幫助投資者預測潛在的轉折點,並有效應對,而不至於陷入恐慌。無論比特幣是否在$70,000–$72,000範圍內穩定、測試更低支撐,或開始新的上升趨勢,耐心、流動性保存和基於證據的決策原則都將繼續為長期成功提供最堅實的基礎。