Gate Research: Saham Ter-tokenisasi: Pertarungan Jalur

Ringkasan

- Total kapitalisasi pasar saham ter-tokenisasi telah melampaui USD500 juta, mencatat pertumbuhan lebih dari 50× sepanjang tahun; namun, penetrasi masih sangat rendah sekitar ~0,0004% dari ekuitas global dan ~0,003% dari pasar ETF global, menandakan ruang ekspansi yang sangat besar di masa depan.

- Proposisi nilai utama terletak pada lima dimensi kunci yang mendefinisikan ulang perdagangan saham tradisional: perdagangan non-stop 7×24, akses global, komposabilitas DeFi, penyelesaian T+0, dan arbitrase regulasi.

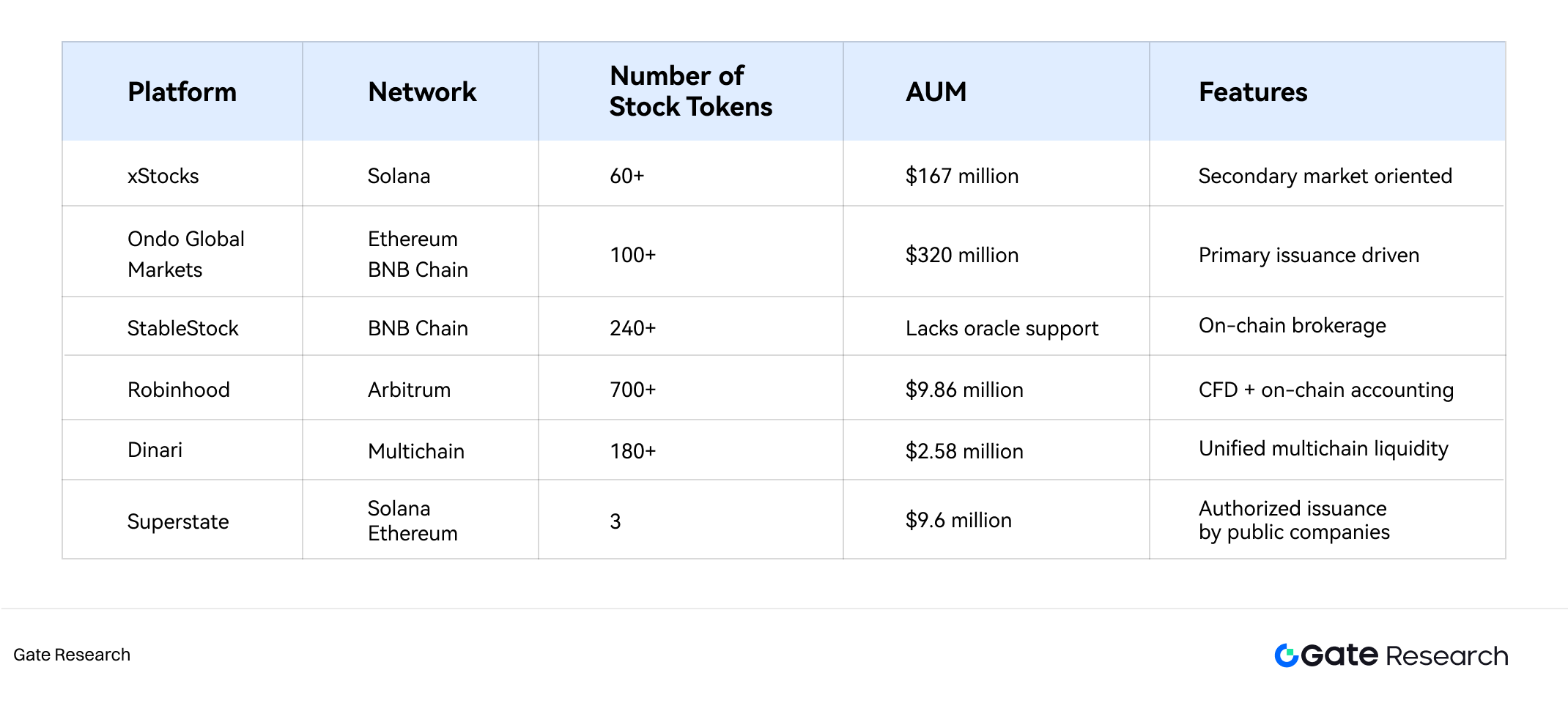

- Solusi menampilkan diferensiasi jelas: xStocks berfokus pada perdagangan pasar sekunder token saham, Ondo menitikberatkan penerbitan utama token saham, StableStock memprioritaskan dukungan 1:1 dan penebusan saham fisik, sedangkan Robinhood mengedepankan eksposur berbasis CFD; ekosistem ini juga didukung oleh pemain multi-chain seperti Dinari dan penerbit berlisensi seperti Superstate.

- Pertumbuhan saat ini terhambat oleh tiga bottleneck utama: likuiditas yang kurang menyebabkan spread bid-ask tinggi, ketidaksesuaian desain produk dengan kebutuhan nyata pengguna, serta kompromi fitur demi kepatuhan regulasi.

- Prospek: diversifikasi aset lebih lanjut (ETF, saham pra-IPO, dan kontrak perpetual), pengembangan pasar regional seiring evolusi regulasi, serta partisipasi lebih dalam dari institusi dan raksasa keuangan tradisional.

I. Pendahuluan

1.1 Tinjauan Tokenisasi Aset

Tokenisasi aset adalah proses merepresentasikan aset dunia nyata (RWA) sebagai token on-chain, memanfaatkan karakteristik utama blockchain: imutabilitas, smart contract yang dapat diprogram, dan transparansi ledger terdistribusi. Perkembangan historis tokenisasi mengikuti alur dari aset berisiko rendah dan berpenghasilan tetap menuju ekuitas yang lebih kompleks dan likuid.

- Asal Usul

Secara teknis, BTC dan ETH merupakan bentuk awal “aset ter-tokenisasi”, karena men-tokenisasi kekuatan komputasi dan nilai konsensus terdesentralisasi. Kemunculan stablecoin USDT dan USDC menjadi tonggak penting, mewujudkan nilai mata uang fiat di on-chain dan menetapkan satuan hitung serta alat tukar untuk seluruh upaya tokenisasi RWA selanjutnya.

- Dari Obligasi ke RWA yang Lebih Luas

Eksperimen awal tokenisasi didominasi oleh bank tradisional yang melakukan uji coba penerbitan obligasi on-chain. Contohnya, pada 2019 Santander menerbitkan obligasi 1 tahun senilai USD20 juta di Ethereum, sementara Société Générale menyusul dengan obligasi €100 juta di jaringan yang sama. Uji coba ini bertujuan meningkatkan transparansi dan efisiensi penyelesaian obligasi, namun belum mengatasi likuiditas pasar sekunder secara signifikan.

Seiring uji coba institusi, DeFi Summer 2020 memicu kemunculan protokol RWA kripto native. Proyek seperti Centrifuge, Maple, Goldfinch, dan Centrifuge memelopori tokenisasi aset non-standar—termasuk real estat, kredit privat, dan pinjaman korporasi—sehingga memvalidasi pasar kredit on-chain.

- Surat Berharga Negara Ter-tokenisasi

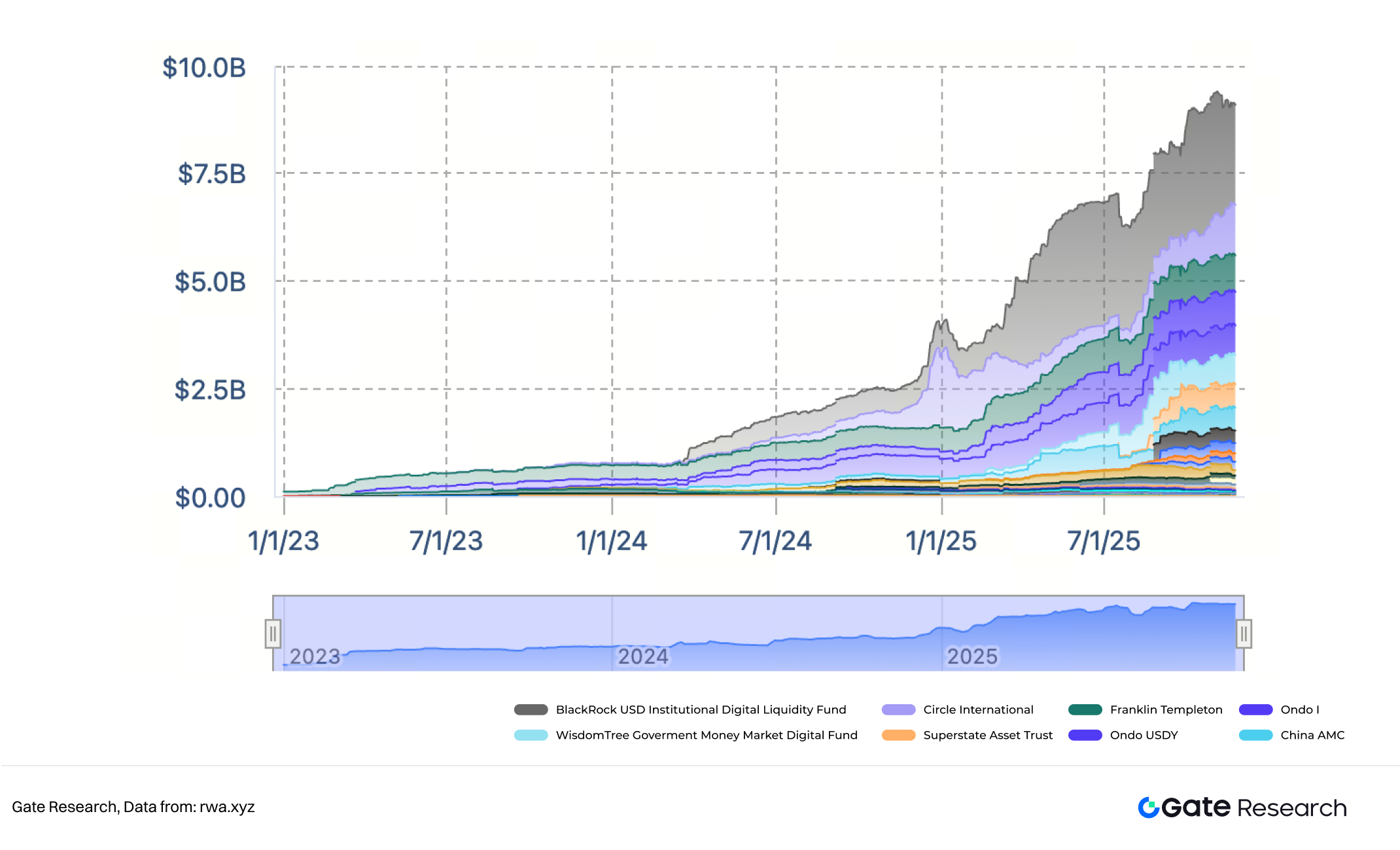

I: Skala Surat Berharga Negara Ter-tokenisasi

Di tengah kenaikan suku bunga global 2023–2025 dan penurunan hasil DeFi, surat berharga negara AS ter-tokenisasi menjadi tempat perlindungan on-chain utama bagi modal. Proyek seperti BlackRock, Circle, Franklin Templeton, dan Ondo Finance memetakan hasil surat berharga jangka pendek ke token blockchain melalui SPV atau struktur dana, seperti BlackRock’s BUIDL dan Ondo’s OUSG.

Fase ini ditandai profil risiko aset rendah, kerangka kepatuhan regulasi yang jelas, dominasi institusi TradFi dan penerbit stablecoin, serta integrasi mendalam dengan DeFi primitives. Modal on-chain mengalir masif ke aset dunia nyata untuk pertama kalinya, mendorong total TVL surat berharga ter-tokenisasi mendekati USD10 miliar dan mematangkan infrastruktur serta mekanisme kepercayaan tokenisasi.

- Saham Ter-tokenisasi

Ekuitas ter-tokenisasi menjadi frontier utama tokenisasi aset, karena kompleksitasnya melampaui hak ekonomi semata—seperti dividen dan apresiasi harga—yang mencakup hak suara, registrasi pemegang saham, pajak dividen, kustodian sekuritas, dan hambatan regulasi lintas negara. Dengan model T-Bill ter-tokenisasi yang telah teruji, perhatian pasar kini beralih ke kelas aset terbesar dan paling diakui dunia: saham.

1.2StatusTerkiniTrackSahamTer-tokenisasi

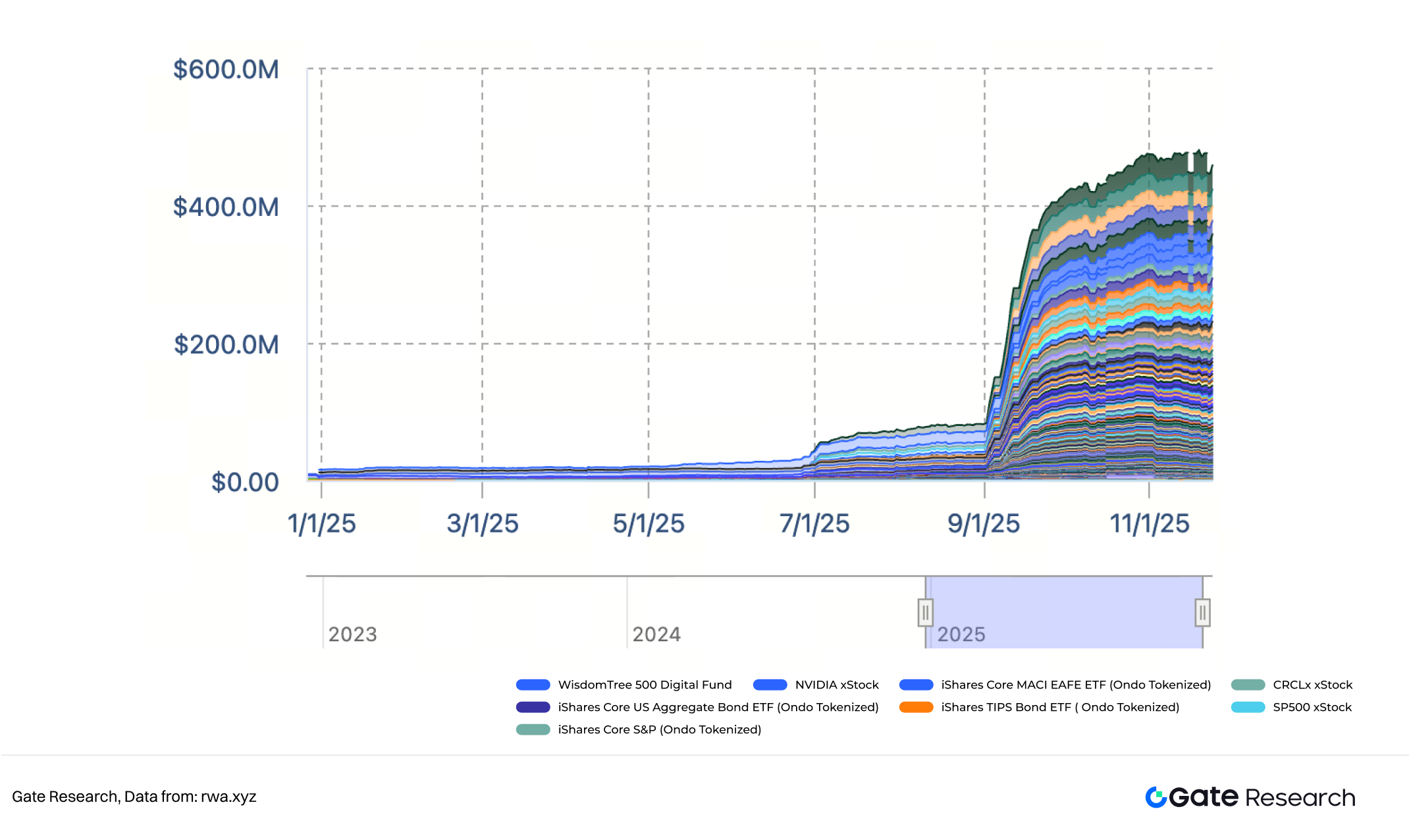

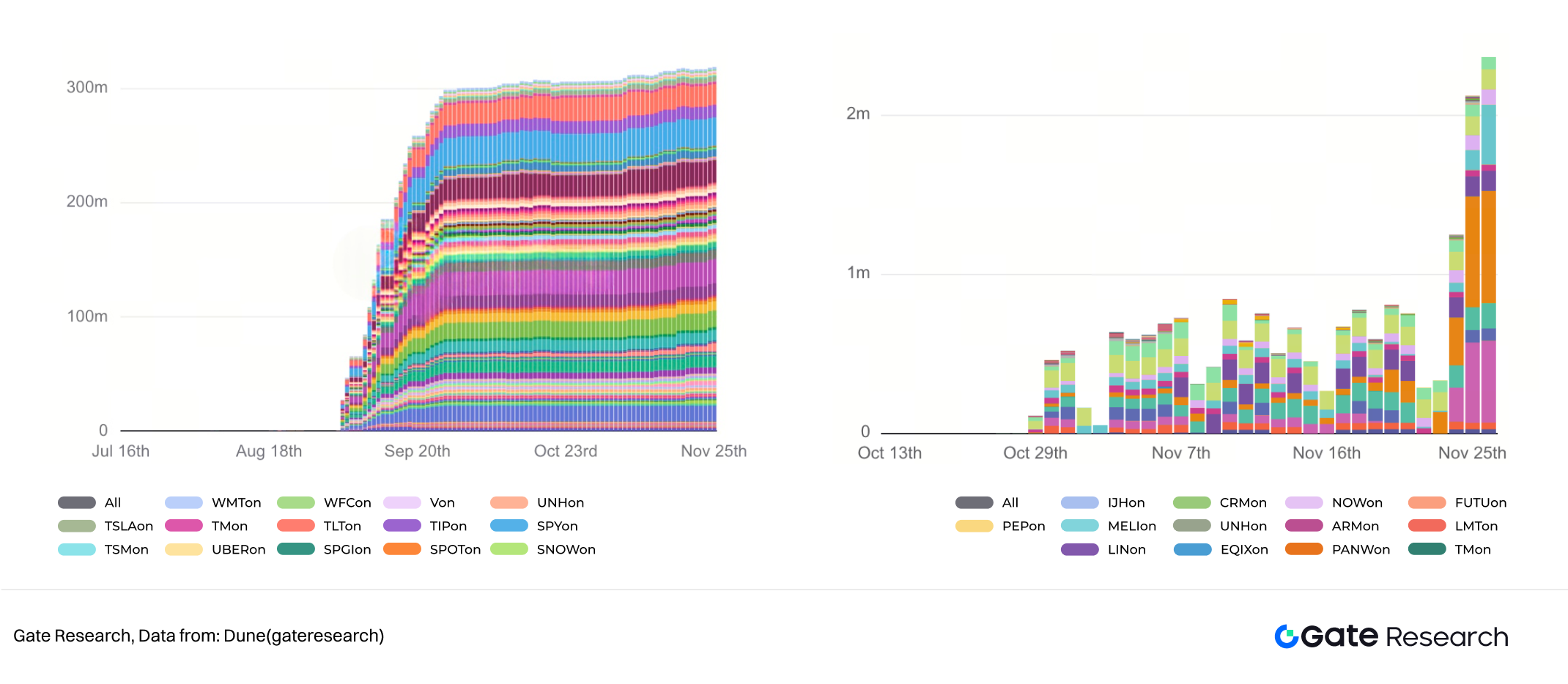

II. Skala Pasar Saham Ter-tokenisasi

Menurut rwa.xyz, per 25 November 2025, total kapitalisasi pasar saham ter-tokenisasi (termasuk ETF) telah melampaui USD500 juta. Meski masih kecil dibanding pasar keuangan tradisional, pertumbuhannya sangat pesat—kapitalisasi pasar melonjak lebih dari 50× dari kurang dari USD10 juta di awal 2025 menjadi ratusan juta dolar, dan volume transfer harian meningkat dari di bawah USD1 juta menjadi USD40–60 juta. Momentum ini terutama didorong peluncuran xStocks Kraken (Juni) dan Ondo Global Markets (September).

Data publik menunjukkan total kapitalisasi pasar bursa saham global (termasuk NYSE, Nasdaq, dan Tokyo Stock Exchange) mencapai rekor USD147,6 triliun pada Oktober 2025, sementara aset ETF global yang dikelola mencapai USD19,25 triliun di periode yang sama. Saham ter-tokenisasi hanya mewakili ~0,0004% dari pasar saham global dan ~0,003% dari pasar ETF—sangat kecil skalanya. Namun, perbedaan ini menandakan potensi pertumbuhan besar: penetrasi 1% saja dapat memperluas sektor saham ter-tokenisasi menjadi ratusan miliar bahkan triliunan dolar, setara ribuan kali lipat dari level saat ini.

Singkatnya, track saham ter-tokenisasi berhasil menembus dari 0 ke 1 pada 2025 dan kini berada di ambang skala eksplosif dari 1 ke N.

1.3 Proposisi Nilai Saham Ter-tokenisasi

Saham ter-tokenisasi bukan sekadar “ekuitas on-chain”. Mereka merekonstruksi infrastruktur sekuritas tradisional, jam perdagangan, dan definisi kepemilikan. Dengan mengubah atribut ekuitas yang tertutup—waktu perdagangan, geografi, kustodian, penyelesaian, dan regulasi—menjadi logika on-chain yang terbuka dan dapat diprogram, saham ter-tokenisasi membuka komposabilitas dan efisiensi global. Dibanding saham tradisional, versi ter-tokenisasi menghadirkan lompatan di lima dimensi utama:

- Perdagangan 7×24 Sepanjang Waktu

Pasar ekuitas tradisional dibatasi jam bursa (misal, pasar AS Senin–Jumat, 09.30–16.00 EST). Saham ter-tokenisasi di protokol blockchain memungkinkan perdagangan 24/7/365. Investor dapat segera merespons berita penting di luar jam reguler, dan seiring volume tokenisasi meningkat, penemuan harga di luar jam dapat memengaruhi pasar lama dan menjadi jangkar harga global baru.

- Akses Global: Menembus Hambatan Geografis dan Entry

Perdagangan sekuritas konvensional bergantung pada sistem kustodian dan broker lokal yang memberlakukan persyaratan pembukaan akun dan kepatuhan rumit. Saham ter-tokenisasi, dapat diakses melalui wallet self-custodial dan stablecoin, menghapus batas negara—siapa pun di dunia dengan wallet dapat memperoleh eksposur ke ekuitas dan ETF AS, Eropa, atau Asia, menurunkan ambang akses secara drastis, khususnya bagi investor pasar berkembang.

- Komposabilitas dan Interoperabilitas DeFi

Diterbitkan sebagai token standar (umumnya ERC-20 atau setara), saham ter-tokenisasi menjadi building block native di DeFi. Mereka dapat digunakan sebagai agunan lending/borrowing, dimasukkan ke indeks on-chain, atau menjadi aset dasar derivatif leverage dan produk terstruktur—membuka jalan bagi ekosistem “StockFi”.

- Penyelesaian Instan T+0

Saham tradisional settle T+1, menimbulkan risiko rekanan dan inefisiensi modal. Saham ter-tokenisasi settle atomik via smart contract T+0—dana dan aset ditukar simultan, menghilangkan rekonsiliasi manual dan perantara.

- Arbitrase Regulasi Melalui Desain Eksposur Ekonomi

Kebanyakan implementasi saham ter-tokenisasi mengadopsi model “pemutusan hak ekonomi”: token on-chain hanya memberikan eksposur ekonomi terhadap pergerakan harga dan dividen, sementara kepemilikan legal saham tetap dipegang SPV atau kustodian teregulasi (misal, Backed Finance xStocks memakai SPV hukum Swiss dengan kustodian bank, Ondo Global Markets bergantung pada broker-dealer terdaftar AS dan trust Liechtenstein, Robinhood di UE memakai model sintetis berbasis CFD). Struktur ini menghindari banyak hambatan hukum sekuritas di berbagai yurisdiksi, namun tetap memberikan hasil ekonomi identik bagi pengguna akhir.

Lima dimensi ini mengubah ekuitas dari instrumen kaku dan terisolasi menjadi primitive keuangan yang sepenuhnya dapat diprogram, likuid global, dan settle instan—fondasi konvergensi pasar modal tradisional dan keuangan terdesentralisasi.

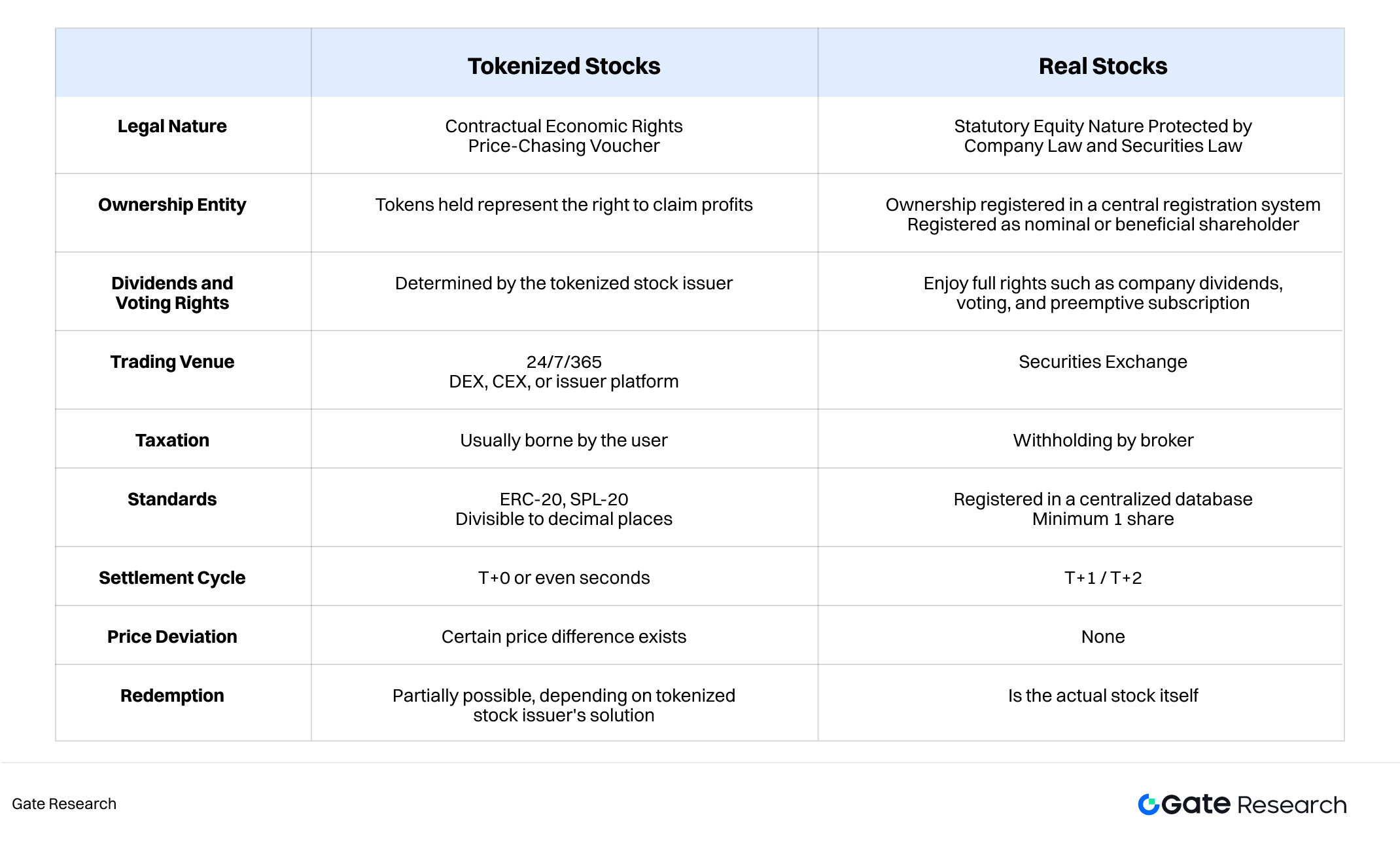

1.4 Perbedaan Struktural Saham Ter-tokenisasi dan Saham Nyata

III. Perbandingan Ilustrasi: Saham Ter-tokenisasi vs. Saham Nyata

II. Tinjauan Solusi Mainstream

Pasar saham ter-tokenisasi saat ini diisi berbagai platform yang, meski memiliki tujuan sama yaitu membawa ekuitas tradisional ke on-chain dan meningkatkan akses global, mengadopsi arsitektur teknis, kerangka hukum, dan prioritas bisnis yang sangat berbeda. Ini membentuk ekosistem multi-track yang tersegmentasi jelas.

Empat model utama menonjol: xStocks berfokus pada likuiditas dan perdagangan pasar sekunder, Ondo Global Markets menitikberatkan penerbitan utama dan distribusi multi-chain token 1:1 backed compliant, StableStock bergaya broker dengan trading on-chain dan mekanisme penebusan saham nyata, serta Robinhood dengan pendekatan pelacakan harga sintetis berbasis CFD dan gateway fiat-kripto ramah ritel.

2.1 xStocks: Berorientasi Pasar Sekunder

xStocks merupakan platform saham ter-tokenisasi berorientasi pasar sekunder paling representatif. Tujuannya mereplikasi perilaku harga saham tradisional di blockchain Solana melalui tokenisasi, memungkinkan pengguna trading token saham di DEX dan beberapa CEX, sehingga tercapai penemuan harga lintas zona waktu dan eksposur on-chain. xStocks mengadopsi struktur pasar dua lapis:

- Pasar penerbitan utama token saham

Hanya dapat diakses investor profesional/institusi compliant. Mereka memegang saham nyata di off-chain dan bertanggung jawab atas minting dan penebusan token, sekaligus mengendalikan spread harga. Investor ritel tidak memiliki akses langsung ke saham nyata.

- Pasar perdagangan sekunder

Terbuka bagi semua pengguna, memungkinkan trading langsung token saham di DEX atau CEX tertentu. Harga token di-anchor ke harga saham nyata melalui mekanisme arbitrase institusi yang punya hak mint dan redeem token.

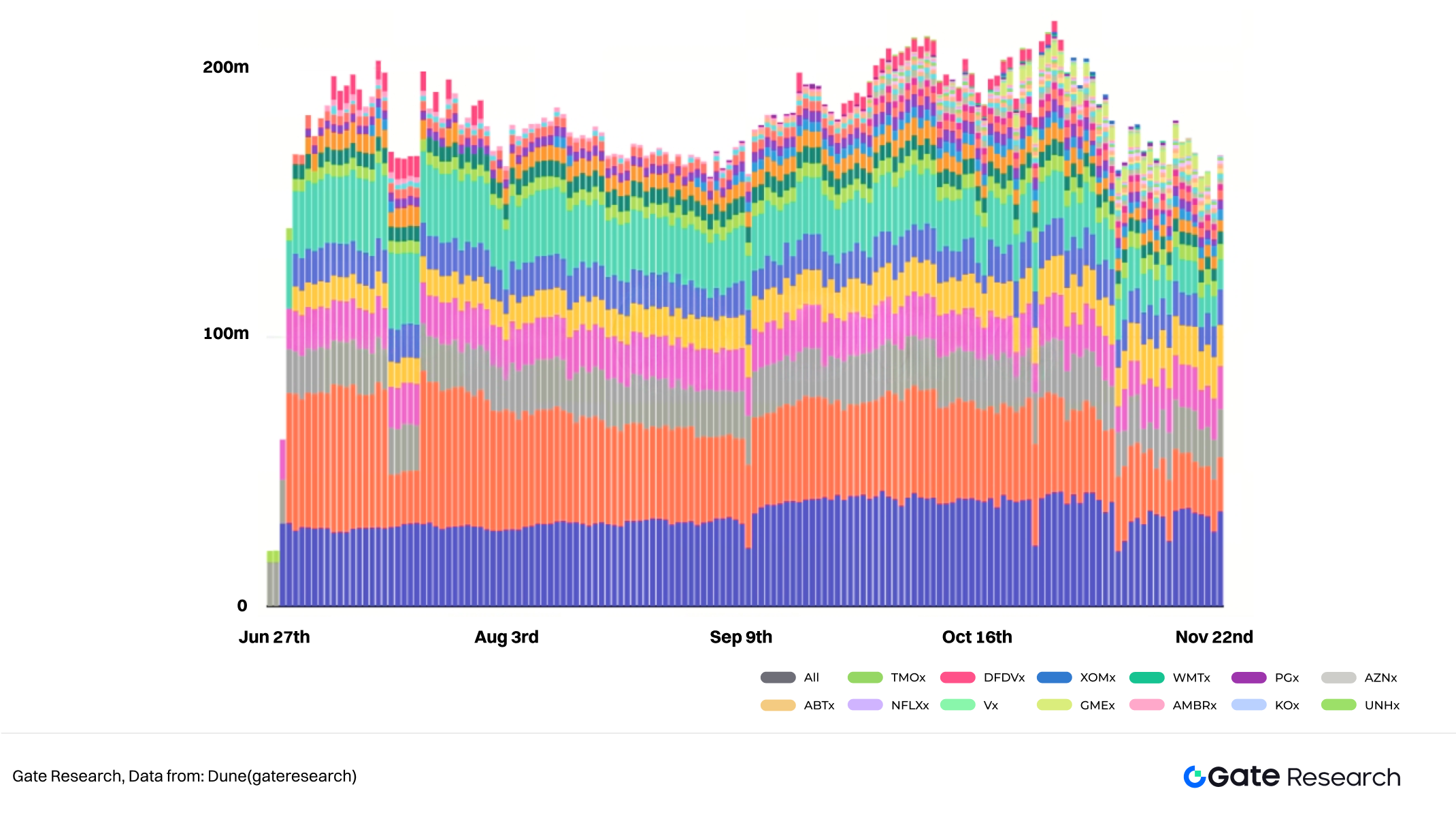

IV. Skala Saham Ter-tokenisasi xStocks On-Chain

Desain ini mengadopsi logika penerbitan utama + sirkulasi sekunder ETF tradisional, namun di lingkungan on-chain menghadapi friksi biaya jauh lebih tinggi. Jumlah investor profesional yang bertindak sebagai penerbit utama sangat terbatas dan kurang insentif menerbitkan. Mereka tidak termotivasi untuk terus mencetak suplai token baru atau menyediakan market-making berkelanjutan. Akibatnya, suplai token saham on-chain cenderung stagnan. Walaupun pengguna ritel dapat bebas trading, kekurangan suplai token menyebabkan kedalaman pasar sangat dangkal dan stabilitas trading buruk. Harga sering menyimpang dari saham dasar dalam jangka pendek—terutama pada order beli besar—dan dalam kasus ekstrem, harga token bisa terputus jauh dari harga saham nyata dalam waktu lama. Karena likuiditas dan stabilitas harga rendah, saham ter-tokenisasi xStocks sulit diadopsi secara luas oleh protokol DeFi mainstream untuk lending, derivatif, atau kegunaan lain.

2.2 Ondo Global Markets: Didorong Penerbitan Utama

Ondo Global Markets adalah platform penerbitan saham dan ETF ter-tokenisasi yang diluncurkan Ondo Finance di Ethereum (kemudian BNB Chain) sebagai bagian dari strategi RWA yang lebih luas. Berbeda dari model likuiditas pasar sekunder xStocks, Ondo mengadopsi pendekatan penerbitan utama + kustodi transparan penuh. Saat pengguna membeli token saham, ini langsung memicu pembelian dan kustodi saham nyata di off-chain, dengan mint (atau burn) token di on-chain, membentuk pemetaan aset 1:1 tertutup. Model ini mewarisi kepatuhan dan keahlian kustodi Ondo di ruang surat berharga AS ter-tokenisasi (OUSG, USDY) dan mereplikasi arsitektur yang sama untuk ekuitas. Ondo Global Markets adalah platform saham ter-tokenisasi paling lengkap, compliant, dan benar-benar asset-backed yang tersedia saat ini.

Inovasi inti Ondo Global Markets ada pada mekanisme penerbitan utama langsung “buy-to-mint, sell-to-burn”:

- Penerbitan utama: mint saat beli, burn saat jual

Setelah lolos KYC di platform Ondo, pengguna dan institusi compliant dapat membeli saham langsung. Namun, hanya sejumlah kecil peserta terpilih (umumnya institusi) yang membeli langsung via interface resmi Ondo Global Markets. Saat pengguna membeli dengan USDC, Ondo membeli saham nyata di pasar tradisional dan secara simultan mencetak token saham setara di on-chain. Dalam proses ini, USDC pengguna ditukar ke stablecoin USDY milik Ondo untuk eksekusi. Saat pengguna menjual token saham, Ondo secara simultan menjual saham dasar di off-chain, membakar token, dan menyelesaikan hasil ke USDY sebelum ditukar ke USDC dan dikembalikan ke pengguna.

Jadi, likuiditas saham ter-tokenisasi Ondo tidak bergantung pada pasar sekunder kripto native; likuiditas sepenuhnya disediakan Ondo sebagai pembeli/penjual terakhir di pasar tradisional atas nama pengguna.

- Mekanisme harga dan struktur kustodi

Harga token ditentukan mesin kuotasi internal Ondo, berdasarkan harga saham dasar real-time plus spread sebagai pendapatan Ondo. Model pencocokan berbasis kuotasi ini identik dengan mekanisme subscription/redemption NAV di broker untuk reksa dana/ETF. Saham nyata dipegang kustodian pihak ketiga teregulasi; Ondo sendiri tidak pernah memegang saham dasar langsung.

- Distribusi aggregator dan logika proxy buy/sell

Karena model penerbitan utama tidak memerlukan pool likuiditas berbasis U di DEX, token saham Ondo dapat didistribusikan melalui aggregator seperti CowSwap, 1inch, atau API wallet pihak ketiga. Meski Ondo Global Markets sangat compliant KYC/AML, penggunaan aggregator dan wallet memungkinkan pengguna ritel melewati KYC namun tetap mengakses layanan Ondo untuk pembelian dan penjualan saham. Praktiknya, setiap pembelian via aggregator tetap diarahkan ke backend Ondo, memicu proses proxy-buy-and-mint (atau proxy-sell-and-burn) di pasar utama.

V. & VI. Skala Saham Ter-tokenisasi Ondo Global Markets On-Chain di Ethereum (Kiri) dan BNB Chain (Kanan)

AUM saham ter-tokenisasi Ondo melonjak pesat di awal hingga pertengahan September, dengan cepat mendekati dan sempat melampaui xStocks dalam hitungan minggu. Namun, pertumbuhan kemudian melambat di tengah tekanan pasar. Setelah ekspansi di Ethereum melambat, Ondo memperluas penawaran saham ter-tokenisasi ke BNB Chain pada akhir Oktober. Per 25 November, AUM token saham Ondo Global Markets mencapai USD320 juta di Ethereum dan USD2,36 juta di BNB Chain.

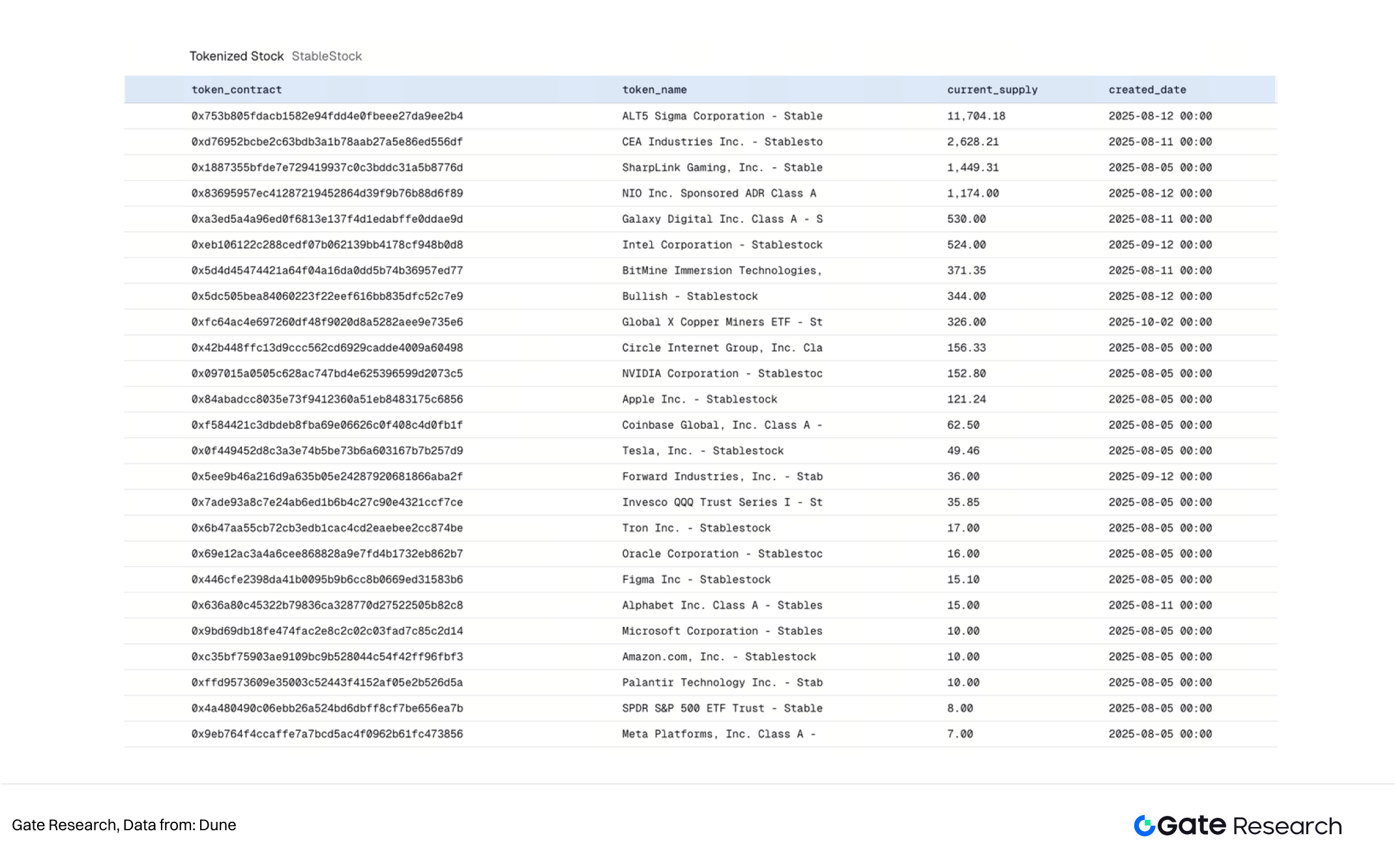

2.3 StableStock: Broker On-Chain

StableStock memosisikan diri sebagai broker crypto native, membangun platform trading saham on-chain lengkap di BNB Chain yang menjembatani broker tradisional dan protokol DeFi.

- Kustodi saham nyata dan pemetaan 1:1

Saat pengguna membeli saham di StableStock menggunakan USDT, platform melalui broker tradisional rekanan (HabitTrade) membeli saham nyata di pasar dasar. Saham ini dikustodi oleh SafeHeron dan Coinbase Institutional yang teregulasi. Kustodi ini memastikan setiap representasi on-chain benar-benar didukung saham nyata. Setelah pembelian, pengguna menerima sertifikat saham on-chain, yaitu pemetaan kepemilikan off-chain di level akun on-chain.

- Pengguna mengendalikan tokenisasi, burning, dan penebusan saham nyata

Setelah membeli, pengguna bebas memilih apakah ingin men-tokenisasi sertifikat saham mereka. Platform mendukung minting sToken yang sepenuhnya fungible secara 1:1, yang dapat diperdagangkan langsung di StableStock Swap. Untuk pengguna compliant, StableStock menawarkan mekanisme penebusan saham nyata, memungkinkan mereka mengajukan transfer langsung saham kustodi ke akun broker tradisional pribadi, mewujudkan aliran aset cross-boundary dari on-chain ke TradFi.

- Ekosistem terbuka dan komposabilitas

Ke depan, pengguna dapat menyimpan sToken ke StableVault untuk dikonversi menjadi stToken berbunga. stToken ini mewakili aset saham “aktif” yang menghasilkan pendapatan dan dapat digunakan di seluruh DeFi: likuiditas pool DEX; agunan lending; perpetual, produk terstruktur, atau yield aggregator; aset dasar indeks saham on-chain atau produk mirip ETF

VII. Ikhtisar Saham Ter-tokenisasi StableStock

Struktur tiga lapis—sertifikat → token → aset berbunga—mengubah StableStock dari platform trading menjadi lapisan keuangan on-chain untuk aset saham, mentransformasi ekuitas tradisional yang statis menjadi building block DeFi yang sepenuhnya komposabel. Per 25 November 2025, StableStock telah meluncurkan 249 varian saham ter-tokenisasi, sehingga pengguna dapat mint atau redeem salah satu dari 249 saham dasar menjadi saham nyata. Ini menjadikannya layanan tokenisasi paling komprehensif untuk penebusan saham nyata, dengan cakupan terluas di kategorinya.

2.4 Robinhood: Model CFD

Robinhood meluncurkan produk saham ter-tokenisasi di Eropa, menggunakan model hybrid kontrak derivatif OTC tertutup + ledger on-chain. Produk ini mencakup saham AS, ETF, dan aset privat ternama seperti OpenAI dan SpaceX. Pada intinya, produk ini berfungsi sebagai CFD satu lawan satu antara pengguna dan Robinhood. Token hanya mewakili eksposur harga dan hak dividen simulasi di bawah kontrak, tanpa transfer kepemilikan legal saham dasar. Di UE, produk ini diklasifikasikan sebagai instrumen keuangan kompleks MiFID II, bukan sekuritas, sehingga menghindari pendaftaran sekuritas dan tantangan kepemilikan lintas negara.

- Operasi dan Perdagangan

Seluruh proses trading berlangsung dalam closed loop di aplikasi Robinhood: order pengguna dicocokkan internal, risiko dikelola via SPV atau posisi hedging. Token dicetak/dibakar di Arbitrum hanya untuk merekam status posisi, berfungsi sebagai ledger terverifikasi tanpa fungsi on-chain lain. Token tidak dapat ditarik, dipindahkan, atau diperdagangkan di luar—menutup posisi langsung memicu burning.

- Regulasi dan Kepatuhan

Robinhood telah mengakuisisi bursa kripto Eropa Bitstamp (mencakup lisensi multi-yurisdiksi di UE, Inggris, dan AS), dan memegang kualifikasi layanan investasi/kripto di UE untuk mendukung ekspansi bisnis derivatif dan kripto. Kerangka derivatif MiFID menghindari kompleksitas kustodi saham nyata lintas negara, memungkinkan produk diluncurkan pertama di UE. Ini juga menjelaskan desain “tidak dapat dipindahkan/komposabel di luar”.

- Ekstensi Kripto dari PFOF

Monetisasi inti Robinhood bertumpu pada Payment for Order Flow (PFOF). Dengan membentuk eksposur saham sebagai derivatif closed loop di aplikasi, mereka memperluas PFOF dan pendapatan trading terkait ke infrastruktur pencocokan, hedging, dan settlement yang sudah ada.

2.5 Peserta Lain

Di luar segelintir platform saham ter-tokenisasi utama, pasar dipenuhi beragam penyedia layanan dengan pendekatan berbeda—menjadikan track ini salah satu yang paling inovatif dan terdeferensiasi di ekosistem kripto.

- Dinari dShares: Pelopor RWA Multi-Chain

Dinari meluncurkan token saham dShares sejak Februari 2024, awalnya hanya tersedia di situs resmi dan diperdagangkan eksklusif dengan stablecoin proprietary USD+. Skala tetap kecil. Pada Juli tahun ini, Dinari menyediakan pool likuiditas USD di Arbitrum–Uniswap untuk token flagship MSTR.d (MicroStrategy), menandai debut trading on-chain terbuka. Dinari juga merilis Dinari Financial Network—order book omni-chain di Avalanche—untuk menyatukan likuiditas saham ter-tokenisasi di berbagai chain, termasuk Arbitrum, Base, dan Plume.

- Superstate: Jalur Kepatuhan Token Saham Resmi Penerbit

Superstate menawarkan jalur kepatuhan terintegrasi: memungkinkan perusahaan publik menerbitkan “token saham resmi” on-chain yang disetujui dewan, dengan entitas korporat langsung bertanggung jawab atas penerbitan dan regulasi. Keunggulan utama pendekatan ini adalah prediktabilitas regulasi dan kejelasan hukum. Contoh: Galaxy Digital mengadopsi framework Superstate untuk meluncurkan token saham resmi GLXY, serta SharpLink dan Forward Industries menerbitkan token saham via model yang sama.

VIII. Status Saham Ter-tokenisasi GLXY

Namun, jalur self-issuance menghadapi tantangan nyata. Manajemen perusahaan tercatat umumnya kurang familiar dengan mekanisme kripto native, dan insentif untuk terus menerbitkan atau market-making juga minim. Contoh GLXY: Jumlah token saham GLXY yang dicetak di Solana kurang dari 0,02% dari total saham biasa Class A Galaxy Digital. Di luar hari peluncuran, skala nyaris tidak tumbuh, dengan pemegang on-chain kurang dari 100 orang.

III. Diferensiasi Solusi Mainstream dan Bottleneck Pertumbuhan

3.1Skala

IX. Perbandingan AUM Platform Saham Ter-tokenisasi Utama

Dari sisi skala:

- xStocks dan Ondo membentuk tier pertama, menyumbang lebih dari 90% total AUM pasar.

- Model CFD Robinhood menghasilkan volume trading impresif, namun karena komponen on-chain hanya sebagai catatan ledger, mungkin tidak merefleksikan skala sebenarnya.

- Strategi deployment on-chain menjadi faktor kritis penentu skala. Biaya rendah dan throughput tinggi di Solana dan Arbitrum menarik solusi tokenisasi sebagai jaringan deployment awal, sedangkan basis pengguna BNB Chain yang besar menjadikannya pilihan utama bagi proyek tokenisasi baru yang ingin ekspansi multi-chain dan merebut pangsa pasar.

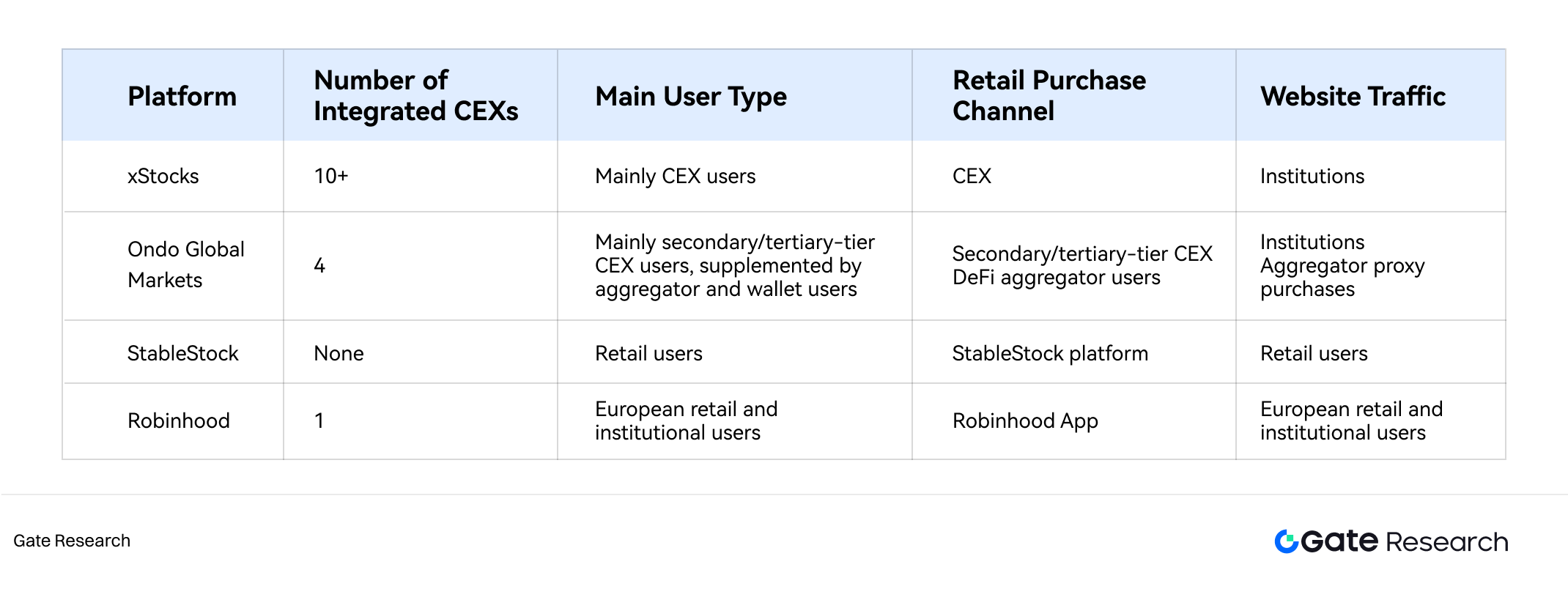

3.2 Struktur Pengguna

X. Perbandingan Struktur Pengguna Platform Saham Ter-tokenisasi Utama

xStocks terintegrasi dengan lebih dari 10 CEX utama, membangun jaringan distribusi terluas di industri. Dominasi ini berasal dari keunggulan first-mover dan desain berorientasi pasar sekunder. Basis pengguna utamanya adalah trader CEX native yang terbiasa trading saham ter-tokenisasi di exchange terpusat, terutama mencari eksposur ekuitas AS yang mudah dan peluang trading 24/7 lintas zona waktu.

Sebaliknya, inovasi inti Ondo Global Markets ada pada jalur distribusi berbasis aggregator DeFi (CowSwap, 1inch, dll.) dan wallet pihak ketiga. Saat pengguna membeli token saham via aggregator, transaksi diarahkan ke backend Ondo, memicu pembelian saham nyata dan minting token (dan sebaliknya saat jual). Arsitektur ini menciptakan pemisahan regulasi: frontend aggregator menangani trafik dan pengalaman tanpa KYC, sementara backend Ondo memegang tanggung jawab penuh atas KYC, kustodi, dan eksekusi. Hasilnya adalah model “jangkauan ringan, inti kepatuhan berat” yang efektif menghindari kompleksitas regulasi saat menghadapi pengguna ritel langsung.

Beberapa CEX memilih listing token saham Ondo di pasar sekunder alih-alih mengintegrasikan mekanisme “buy-to-mint / sell-to-burn” utama.

XI. Situasi Aset Pengguna StableStock

StableStock beroperasi sebagai broker on-chain murni yang melayani pengguna hanya melalui platform sendiri. Model ini menghasilkan struktur pengguna yang sangat bersih—hampir seluruhnya ritel langsung. Seluruh perjalanan pengguna—dari onboarding fiat/stablecoin, trading, minting token, hingga penebusan saham nyata—berlangsung dalam ekosistem tertutup tunggal. Sisi positifnya, StableStock memiliki kepemilikan penuh atas relasi pengguna dan kontrol data, namun pertumbuhan sepenuhnya bergantung pada kemampuan akuisisi dan konversi pelanggan sendiri, tanpa bisa memanfaatkan trafik masif dari CEX eksternal. Untuk menembus plafon pertumbuhan ini, StableStock agresif mengembangkan StableVault, bertujuan mengubah stToken berbunga menjadi building block komposabel yang dapat mengalir ke ekosistem DeFi yang lebih luas di lending, DEX, perpetual, dan produk terstruktur.

Karena persyaratan regulasi ketat, Robinhood membatasi penawaran saham ter-tokenisasi hanya di aplikasinya. Seluruh basis pengguna berasal dari pool pengguna Robinhood dan Bitstamp yang diakuisisi, mencapai puluhan juta, didominasi investor ritel Eropa dengan segmen institusi kecil. Kekuatan merek dan pengalaman terpadu menjadi moat kompetitif utama—pengguna tidak perlu keluar dari interface Robinhood atau mempelajari workflow baru. Ini memungkinkan funneling trafik internal efisien dan penetrasi pengguna mendalam, namun dengan harga strategi “walled garden” total yang sengaja mengorbankan komposabilitas on-chain dan likuiditas eksternal aset.

3.3 Likuiditas

Likuiditas adalah darah kehidupan saham ter-tokenisasi sebagai aset yang dapat diperdagangkan sekaligus bottleneck inti yang membatasi perkembangan sektor ini. Platform berbeda menunjukkan variasi besar dalam sumber likuiditas, kedalaman, stabilitas, dan keberlanjutan. (Catatan: model CFD Robinhood menginternalisasi likuiditas sepenuhnya dan mengisolasi dari pasar publik, sehingga tidak dibahas di sini.)

xStocks awalnya dirancang bergantung pada investor profesional yang melakukan arbitrase antara pasar utama dan sekunder untuk menjaga harga token tetap di-anchor ke saham dasar. Investor profesional utamanya adalah market-maker CEX untuk token xStocks dan institusi berwenang lain. Dalam skenario ideal, setiap kali harga trading menyimpang dari harga saham dasar, institusi dengan hak mint dan redeem akan masuk dan mengarbitrase harga kembali ke nilai wajar.

Kenyataannya, investor profesional kurang insentif untuk terus mengarbitrase atau mencetak suplai baru. Akibatnya, suplai token stagnan dan kedalaman pasar sangat dangkal. Minting token saham tambahan juga memerlukan seed pool likuiditas berbasis U (USDT/USDC) agar menghasilkan fee trading berarti, tapi dengan antusiasme pasar sedang, insentif mint makin lemah.

Saat ini, likuiditas xStocks sangat terkonsentrasi dan rapuh: likuiditas terkonsentrasi di segelintir token seperti xTSLA dan xCRCL, sementara mayoritas aset long-tail hampir tidak punya kedalaman; penyediaan likuiditas bergantung pada segelintir market-maker, dan seiring jumlah exchange listing serta total token on-chain terus melonjak, saham ter-tokenisasi turun tajam dalam prioritas alokasi modal market-maker. Ini menciptakan siklus negatif: kedalaman kurang → order puluhan ribu dolar saja bisa membuat harga menyimpang tajam dari saham dasar → terjadi depeg on-chain dari harga saham AS nyata dan minat trading makin turun.

Bandingkan dengan model seperti Ondo Global Markets dan StableStock yang tidak bergantung pada arbitrase pasar sekunder, jauh lebih mudah menjaga stabilitas harga, karena likuiditas dasarnya berasal dari pasar saham tradisional, meski eksekusi tetap berbeda.

Ondo mengoperasikan model quote-driven di mana harga ditentukan Ondo sendiri berdasarkan harga saham dasar real-time plus spread tertentu. Selama Ondo bisa eksekusi di pasar tradisional, pengguna selalu bisa transaksi di harga prediktabel. Namun, dalam model ini Ondo bertindak sebagai counterparty setiap trade; jika volume trading pengguna jauh melebihi kapasitas eksekusi platform, Ondo bisa melebarkan spread untuk membatasi inflow, sehingga ada plafon likuiditas tak kasat mata. Beberapa CEX yang mengintegrasikan token Ondo tidak mengadopsi mekanisme “buy-to-mint / sell-to-burn” dan quote-driven asli, melainkan listing token Ondo yang sudah dicetak untuk trading sekunder. Dalam kasus ini, token Ondo di CEX tersebut menjadi versi lain xStocks dan menghadapi masalah likuiditas serupa.

StableStock, melalui broker tradisional rekanan, membeli saham nyata di pasar dasar saat pengguna membeli dengan stablecoin, sehingga memiliki price anchoring paling solid di antara semua platform. Namun, minting token saham StableStock sepenuhnya bergantung pada inisiatif pengguna, sehingga skala tokenisasi masih terbatas, dan trading mayoritas masih di StableStock Swap, sementara dukungan oracle eksternal dan likuiditas mendalam di DEX mainstream belum matang.

3.4 Kanal Penebusan Saham Nyata

Pertanyaan mendasar saham ter-tokenisasi adalah apakah mereka berfungsi sebagai derivatif yang hanya melacak harga saham atau sebagai kendaraan tokenisasi yang benar-benar mewakili kepemilikan legal ekuitas dasar. Ketersediaan kanal penebusan saham nyata adalah kriteria penentu yang membedakan keduanya. Saham ter-tokenisasi Robinhood murni berbasis CFD dan tidak memiliki konsep penebusan; dari sisi regulasi, jelas diklasifikasikan sebagai derivatif keuangan.

xStocks, Ondo Global Markets, dan StableStock secara teknis memiliki fitur penebusan, namun berbeda tajam dalam siapa yang berhak menebus.

Untuk xStocks, hanya institusi profesional compliant yang diberi wewenang mencetak token terhadap saham nyata dan menebus token kembali ke saham nyata, sekaligus bertanggung jawab atas penerbitan utama dan arbitrase spread harga. Pengguna ritel tidak punya akses langsung ke saham dasar—mereka hanya bisa memperdagangkan token saham yang sebelumnya dicetak institusi tersebut. Dengan demikian, cakupan saham yang tersedia bagi trader ritel sepenuhnya ditentukan preferensi dan insentif penerbit profesional.

Ondo Global Markets, secara teori, mengizinkan setiap pengguna KYC-compliant menebus token menjadi saham nyata di platform. Namun, proses review compliance sangat ketat sehingga pengguna biasa jarang lolos untuk penebusan langsung. Mayoritas peserta ritel tetap bergantung pada aggregator dan wallet pihak ketiga untuk proxy-purchase dan mint token, tanpa pernah memperoleh hak penebusan nyata.

StableStock menjadi satu-satunya platform saham ter-tokenisasi yang benar-benar memungkinkan pengguna ritel mengajukan penyerahan saham dasar nyata. Melalui broker tradisional rekanan HabitTrade, saham yang ditebus ditransfer langsung dari kustodian NASDAQ/NYSE ke akun broker pribadi pengguna.

3.5 Komposabilitas On-Chain

Secara teori, selama kontrak tidak memuat restriksi hard-coded, semua token saham ERC-20 atau SPL-20, termasuk yang diterbitkan Robinhood di Arbitrum, dapat digunakan di ekosistem DeFi. Namun, saham ter-tokenisasi masih di tahap awal dan komposabilitas DeFi nyata sangat terbatas.

Saat ini, token saham xStocks menunjukkan tingkat komposabilitas tertinggi. Enam aset tokenisasi utama TSLAx, NVDAx, SPYx, QQQx, GOOGLx, dan MSTRx didukung Kamino, protokol lending terbesar Solana, dengan deposit mencapai USD3,5 juta, namun APY deposit mendekati 0%, dan deposit kemungkinan didominasi alamat market-maker. StableVault StableStock yang segera hadir bertujuan menciptakan aset token saham berbunga, meski belum jelas sumber yield-nya.

3.6 Ringkasan Bottleneck Pertumbuhan dan Skala

- Kendala dan Fragmentasi Likuiditas

Likuiditas adalah masalah paling sentral, dan slippage harga yang dirasakan pengguna langsung berasal dari likuiditas yang kurang. Saham ter-tokenisasi terjebak dalam loop negatif: “likuiditas kurang → pengalaman pengguna buruk dan institusi enggan berpartisipasi → likuiditas makin lemah.” xStocks bergantung pada investor profesional untuk arbitrase dan menjaga price anchoring, tapi insentif mereka kurang. Belum ada mekanisme reward yang cukup menarik untuk menggaet LP secara luas dalam penyediaan likuiditas aset long-tail. Model Ondo belum dipahami benar oleh mayoritas CEX besar; mereka hanya listing token untuk trading sekunder, sehingga pengalaman trading pengguna CEX tidak benar-benar membaik.

Meski mewakili saham dasar yang sama, likuiditas tetap terfragmentasi di banyak platform dan chain karena solusi dan provider berbeda.

- Ketidaksesuaian Permintaan

Tantangan praktis saham ter-tokenisasi adalah mismatch signifikan antara value proposition dan permintaan pasar nyata.

Solusi yang berfokus pada aspek “token” belum menciptakan use case baru yang compelling dan hanya bisa diwujudkan dengan aset on-chain—misal strategi compounding on-chain atau derivatif agunan inovatif. Akibatnya, tokenisasi berisiko menjadi sekadar gimmick teknologi, bukan kebutuhan fungsional.

Solusi yang berfokus pada aspek “saham” seharusnya menargetkan pengguna dan pemasaran utama di negara dan kawasan berkembang, karena bagi populasi di pasar maju, membeli ekuitas AS di dunia nyata tidak menghadapi hambatan berarti. Artinya, makin besar preferensi stablecoin di suatu wilayah, makin besar permintaan nyata untuk menggunakan stablecoin membeli eksposur saham AS.

- Faktor Kepatuhan

Setiap solusi saham ter-tokenisasi menunjukkan kompromi tertentu, umumnya demi regulator untuk menavigasi ketidakpastian regulasi. Karena compliance, versi tokenisasi bisa kehilangan hak pemegang saham utama seperti dividen, hak suara, bahkan kemampuan menebus saham nyata.

IV. Tren Pasar dan Prospek

Migrasi aset global ke on-chain adalah tren tak terbalikkan. Per 25 November 2025, total TVL sektor RWA telah melampaui USD35 miliar, dengan saham ter-tokenisasi (termasuk ETF) hanya menyumbang kurang dari 2%. Tokenisasi on-chain kredit privat dan surat berharga sudah makin matang, dengan tools kian canggih. Sebagai kelas aset terbesar dan paling likuid di dunia, saham menjadi target utama adopsi on-chain.

4.1 Diversifikasi Aset dan Use Case

Cakupan aset saham ter-tokenisasi berkembang pesat melampaui ekuitas blue-chip tradisional ke kategori aset yang lebih kaya:

- ETF dan Produk Indeks: Dari 13 aset saham ter-tokenisasi yang saat ini melampaui skala USD10 juta per aset, lebih dari separuh—tujuh—adalah ETF atau produk indeks ter-tokenisasi.

- Ekuitas Privat dan Aset Pra-IPO: Robinhood sudah menawarkan eksposur ter-tokenisasi ke perusahaan privat seperti OpenAI dan SpaceX. Ini membuka akses bagi investor biasa ke aset bertumbuh tinggi di tahap awal yang sebelumnya hanya untuk modal ventura dan investor terakreditasi.

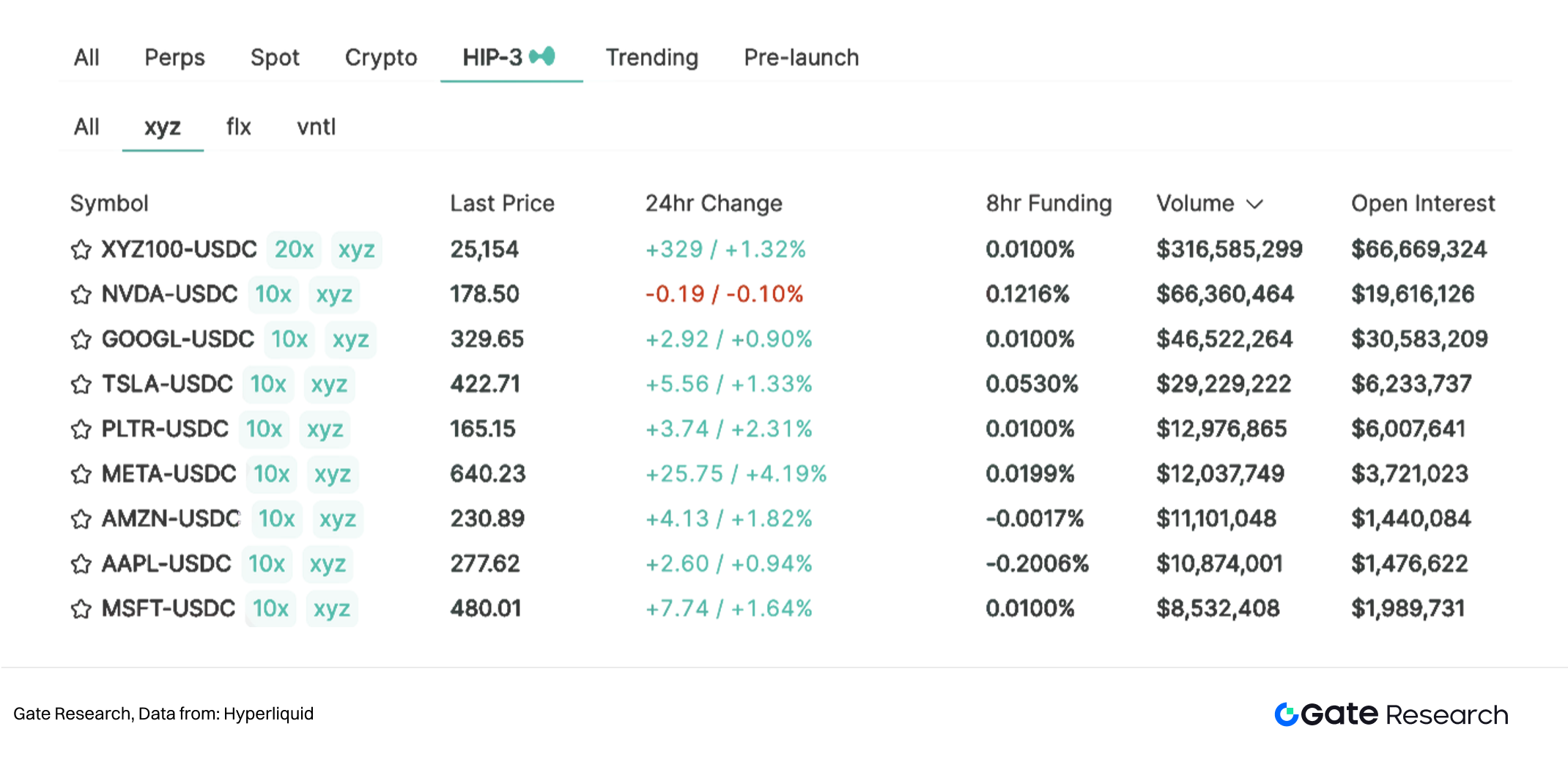

XII. Ikhtisar Pasar Hyperliquid HIP-3

- Kontrak Perpetual: Setelah upgrade besar HIP-3 Hyperliquid, developer kini dapat mendesain pasar kontrak perpetual custom, dengan pasar saham perpetual on-chain menjadi cabang terpenting.

4.2 Tokenisasi Saham Regional

Eksplorasi regulasi membentuk lanskap multipolar di UE, Timur Tengah, dan Asia (khususnya Singapura dan Hong Kong). Bagi investor di negara/kawasan maju yang punya perspektif alokasi aset global, sekadar memegang ekuitas lokal atau AS jelas tidak cukup. Seiring makin banyak yurisdiksi membuka jalur compliant untuk tokenisasi aset, bukan hanya investor pasar berkembang di Asia Tenggara, Amerika Latin, dan lain-lain yang bisa mengakses pasar utama melalui aset ter-tokenisasi, namun sebaliknya, tokenisasi saham lokal di negara berkembang juga jadi peluang besar bagi investor global yang mencari diversifikasi portofolio.

4.3 ETF On-Chain oleh Penerbit Real-World Compliant

Poin pertumbuhan berikutnya di sektor saham ter-tokenisasi ada pada partisipasi mendalam raksasa keuangan tradisional seperti BlackRock dan Fidelity—mirip dampak transformasional saat mereka memimpin gelombang BTC ETF dan ETH ETF, membawa peningkatan besar bagi industri dalam hal kredibilitas aset, komunikasi regulasi, dan model bisnis yang viable.

Dengan masuknya raksasa seperti BlackRock, pemain tokenisasi native dan pelopor seperti Ondo dan Dinari kemungkinan akan menggeser fokus strategis dari penerbitan aset langsung ke evolusi sebagai provider “infrastruktur” yang melayani industri lebih luas.

Referensi

- Santander, https://www.santander.com/en/press-room/press-releases/santander-launches-the-first-end-to-end-blockchain-bond

- FORGE, https://www.sgforge.com/product/bonds/

- Voronoi, https://www.voronoiapp.com/markets/-Global-Stock-Exchange-Market-Capitalization-Reaches-Record-148-Trillion-in-October-2025-5178

- ETFGI, https://etfgi.com/research

- rwa.xyz, https://app.rwa.xyz/stocks

- AiCoin, https://www.aicoin.com/zh-Hans/article/477136

- Dune, https://dune.com/gateresearch/stocks

- Dune, https://dune.com/glxyresearch_team/glxy-class-a-common-stock-token

- Hyperliquid, https://app.hyperliquid.xyz/trade/xyz:XYZ100

Gate Research adalah platform riset blockchain dan kripto komprehensif yang menyediakan konten mendalam, mulai dari analisis teknikal, insight tren, ulasan pasar, riset industri, proyeksi tren, hingga analisis kebijakan makroekonomi.

Disclaimer

Investasi di pasar cryptocurrency memiliki risiko tinggi. Pengguna disarankan melakukan riset independen dan memahami sepenuhnya sifat aset dan produk sebelum mengambil keputusan investasi. Gate tidak bertanggung jawab atas kerugian atau kerusakan yang timbul dari keputusan investasi tersebut.

Artikel Terkait

Riset gate: Tinjauan Pasar Cryptocurrency 2024 dan Ramalan Trend 2025

Riset gate: Laporan Pendanaan Industri Web3 - November 2024

Penelitian Gate: Evolusi Kripto: Platform Perdagangan dan Volume Perdagangan

Penelitian gate: Laporan Uji Kembali Produk Auto-Invest

Riset gate: GT Mencapai Tertinggi Sepanjang Masa, Staking Ethereum Mainnet Melebihi 54 Juta ETH