Gate Research: Розширення BTCFi стимулює розвиток Starknet, а наративи про високопродуктивні L1 та блокчейн-фінанси набирають популярності|Web3 Інсайти з ончейн-даних за листопад 2025 року

Огляд ончейн-інсайтів

Огляд ончейн-активності та потоків капіталу

Для об’єктивної оцінки реального рівня використання блокчейн-екосистем у цьому розділі аналізуються ключові ончейн-метрики: щоденний обсяг транзакцій, комісії за газ, кількість активних адрес і чисті потоки через міжмережеві мости. Ці показники відображають поведінку користувачів, інтенсивність навантаження мережі та мобільність активів між екосистемами. На відміну від простого моніторингу руху капіталу, ончейн-дані дають ширший погляд на фундаментальні процеси, дозволяють оцінити, чи підкріплені зміни напрямку капіталу реальним попитом і зростанням користувачів. Це допомагає визначати мережі з потенціалом сталого розвитку.

Аналіз транзакцій: Solana лідирує; основні мережі демонструють стабільну активність

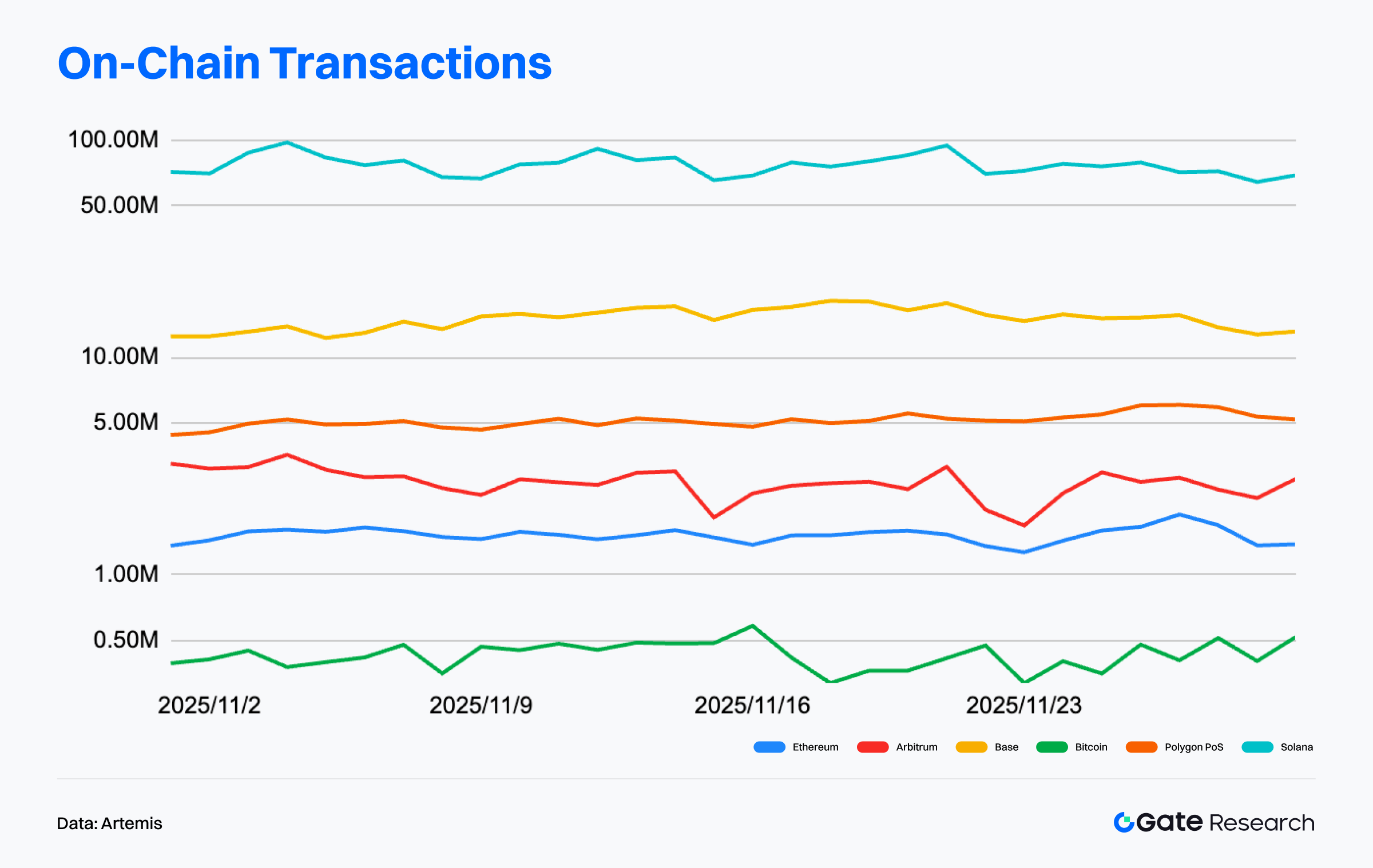

За даними Artemis, у листопаді ончейн-активність у провідних мережах зростала помірно, формуючи структуру, де високопродуктивні мережі задають тон, а Layer 2 поступово відновлюють позиції. Solana весь місяць залишалася лідером, щоденний обсяг транзакцій переважно становив 70–100 млн, із піками у середині та наприкінці листопада. Це свідчить про потужну підтримку застосунків із високою частотою взаємодій і стабільне використання навіть у періоди волатильності ринку.【1】

Base демонструвала плавне зростання: обсяг транзакцій зріс із приблизно 10 млн у вересні до 12–14 млн у листопаді. Структура активності залишалася стабільною, що вказує на постійний попит на взаємодію, зумовлений соціальними та легкими застосунками. Arbitrum за останні три місяці рухалася боковим трендом, коливаючись між 2,5–4,5 млн транзакцій без формування стійкого зростання. З середньострокової перспективи Arbitrum не демонструвала “постійного відновлення” чи “значного відскоку”, а лише стабільну, але не зростаючу активність.

Загалом за останній квартал спостерігається таке: Solana утримує лідерство у сегменті високої активності; Base підтримує плавний висхідний тренд із розширенням екосистеми; Layer 2 залишаються багаторівневими, Base структурно покращується, а Arbitrum перебуває у зоні стабільності без розширення. Ринковим аналітикам слід уникати переоцінки короткострокових коливань Arbitrum як змін тренду.

Аналіз активних адрес: Solana домінує; Arbitrum залишається у зоні низької волатильності

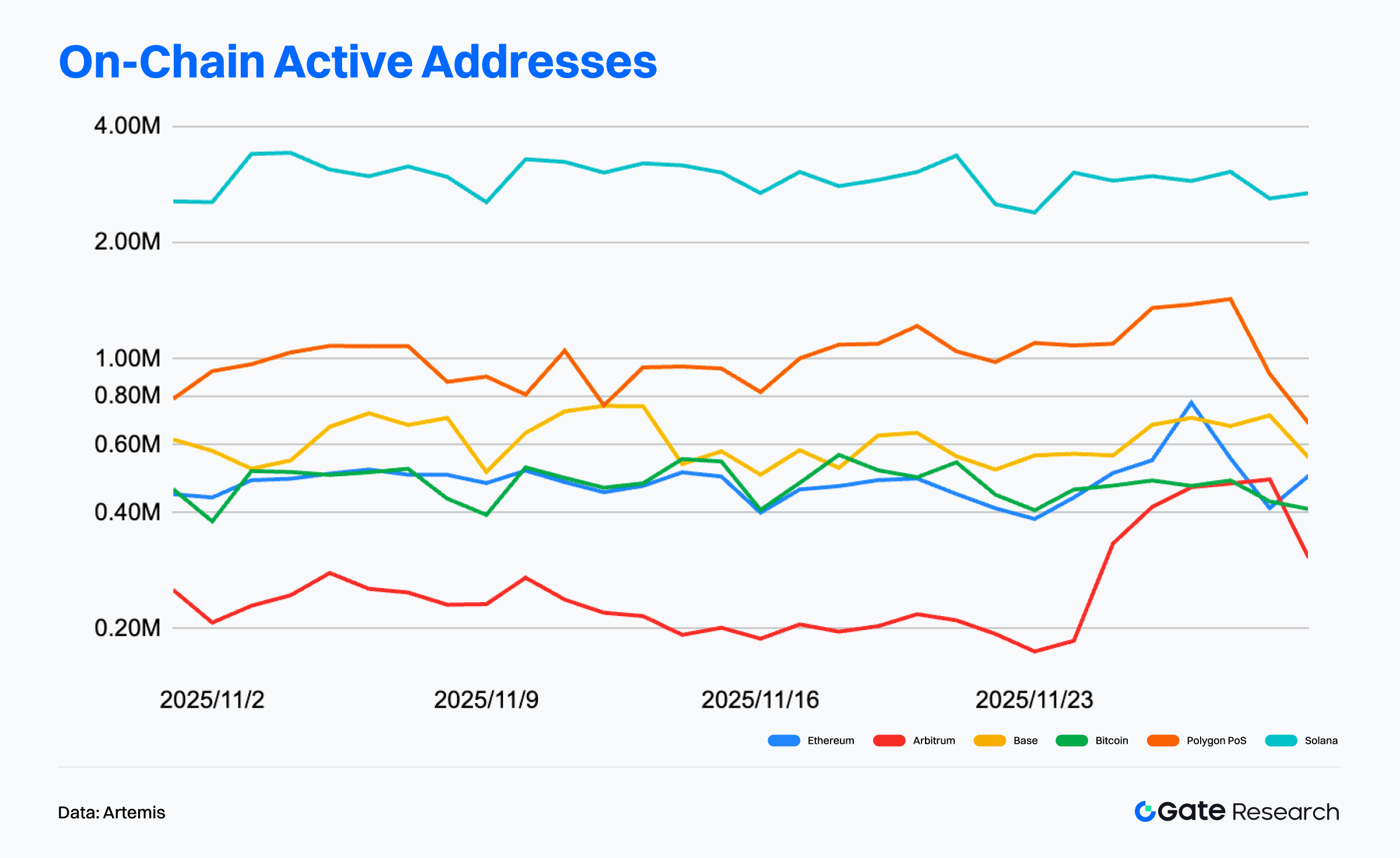

Artemis фіксує, що у листопаді кількість активних адрес у провідних мережах залишалася стабільною, проте структурні відмінності стали більш явними. Solana суттєво лідирує із 2,5–3,5 млн активних адрес щодня, зберігаючи високий рівень навіть за циклічних коливань — це ознака міцної екосистеми та високої частоти використання.【2】

Polygon PoS стабільно перебувала у межах 800 000–1,2 млн, короткочасно перевищивши 1,3 млн наприкінці місяця — це друга за активністю мережа після Solana. Base — 550 000–750 000 активних користувачів на день, стабільна структура завдяки соціальним і легким застосункам. Arbitrum зазнала більш помітної слабкості: активні адреси знизилися з 250 000–300 000 на початку місяця до 180 000–200 000 у середині, після чого відбулося незначне відновлення, але мережа залишилася у зоні низької консолідації. Це означає, що частина користувачів мігрувала до Base та Polygon.

У підсумку листопадова ончейн-активність чітко структурована: Solana домінує у високочастотних сценаріях; Polygon PoS підтримує стабільну і зростаючу базу користувачів, випереджаючи Base; Ethereum і Bitcoin залишаються стабільними розрахунковими шарами без значної експансії; Arbitrum зазнала помітного спаду активності, що свідчить про охолодження окремих Layer 2. Високопродуктивні мережі лідирують за обсягом взаємодій, середній сегмент розширюється поступово, а деякі Layer 2 переходять у фазу корекції.

Ончейн-комісії/дохід: Ethereum і Solana лідирують; Base демонструє підвищену волатильність

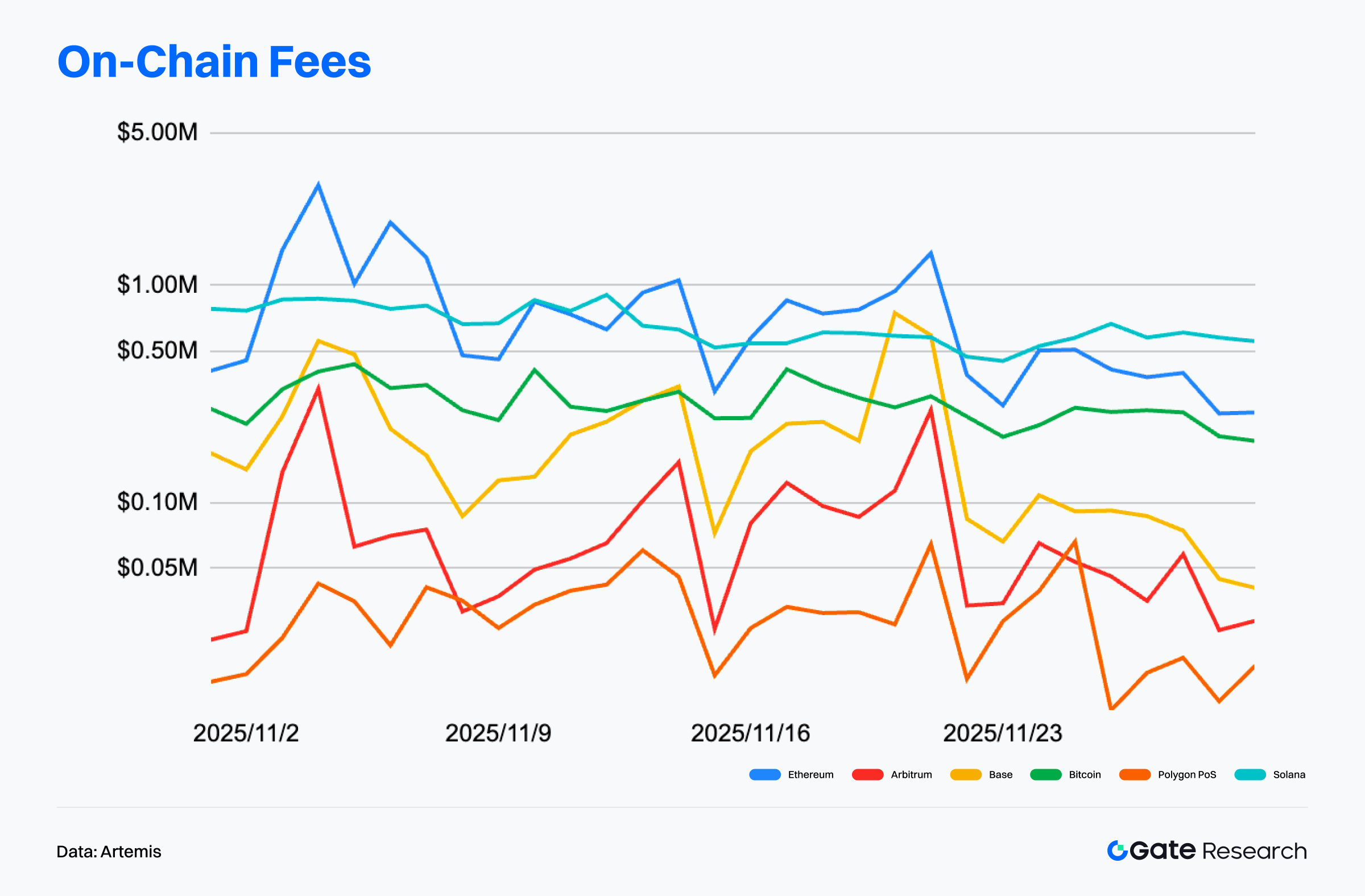

Artemis фіксує, що у листопаді дохід від комісій у провідних мережах мав структурний розподіл: високоцінні мережі утримують лідерство, середній сегмент слабшає. Дохід Ethereum суттєво перевищує інші — $500 000–1,5 млн на день, три помітні піки за місяць. Основу комісій становлять DeFi-розрахунки, великі перекази та контрактні взаємодії, що підтверджує роль Ethereum як економічного центру блокчейн-екосистеми.【3】

Solana стабільно друга — $800 000–1 млн щоденних комісій. Відносно низька волатильність пояснюється стабільним внеском від високочастотної торгівлі, DEX-активності та взаємодії в екосистемі, навіть за змін ринкових настроїв. Base має більшу волатильність: щоденні комісії неодноразово зростають із менш ніж $100 000 до $400 000–600 000, і навіть понад $700 000 наприкінці місяця. Це свідчить, що окремі протоколи чи сплески активності у Base можуть тимчасово спричинити різкі стрибки комісій.

Загалом структура комісій листопада чітко розмежована: Ethereum і Solana утримують стабільне лідерство; Base демонструє волатильну, але епізодично сильну активність; Polygon і Arbitrum залишаються у середовищі низьких комісій. Сукупний дохід від комісій не демонструє стійкого зростання, що означає: у період низької волатильності ончейн-економічна активність більше залежить від подієвих сплесків, а не структурного росту.

Дивергентний рух капіталу між публічними мережами: Arbitrum лідирує; Starknet і BTCFi-наративи набирають обертів

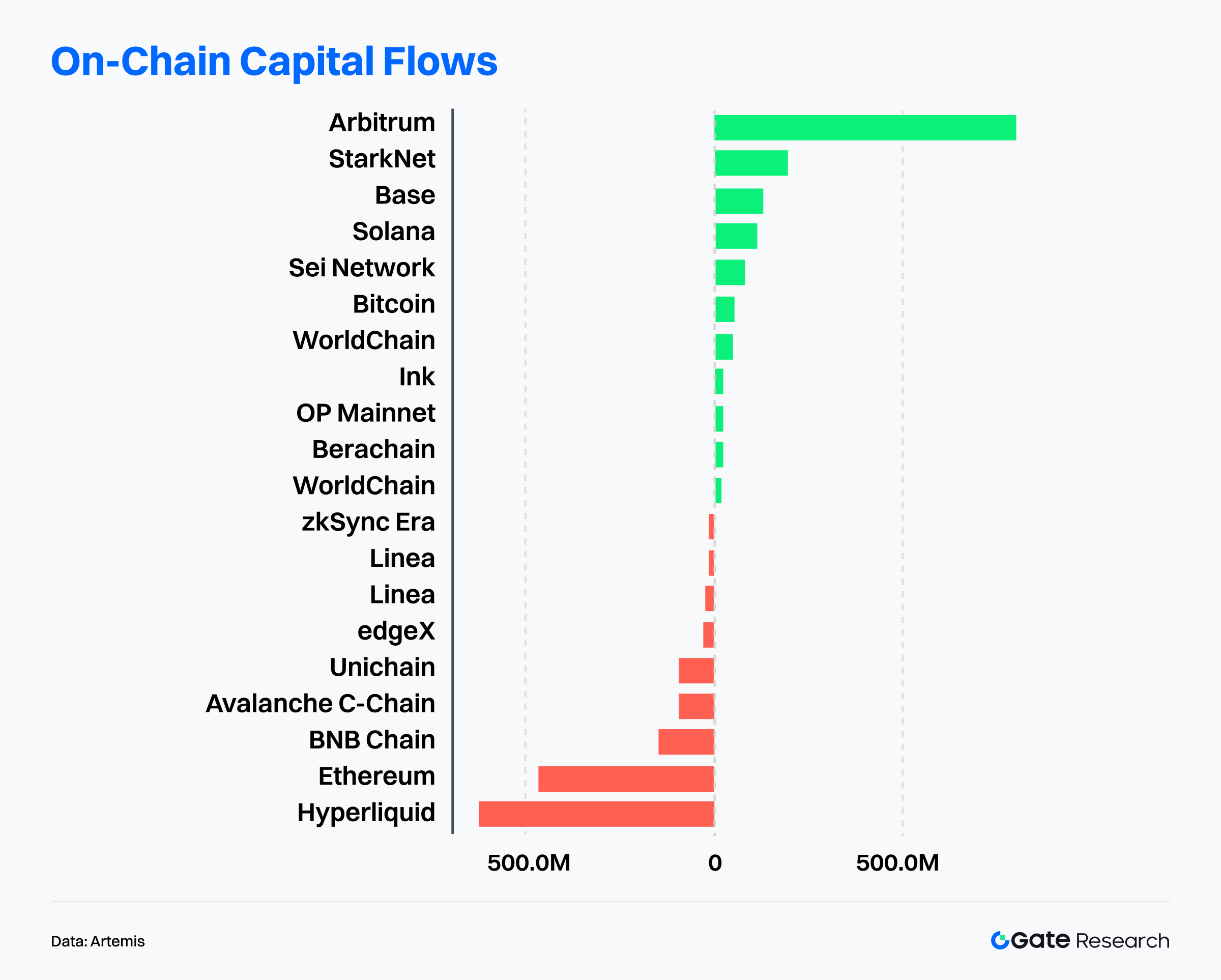

Artemis фіксує, що за останній місяць спостерігається суттєва дивергенція ончейн-потоків капіталу: Layer 2 із високим зростанням і нові мережі продовжують залучати припливи, а деякі раніше високооцінені екосистеми — помітний відтік. Arbitrum суттєво випереджає інші мережі за чистими припливами, що пояснюється стійкими стимулами, інституційною участю та розширенням фінансової інфраструктури. Starknet, Base, Solana та SEI також мають позитивний приплив, що демонструє перевагу екосистем із потенціалом розширення та сильними наративами.【4】

Капітальна привабливість Arbitrum базується на кількох напрямках:

- Robinhood обрала її основним шаром для випуску регульованої токенізації цінних паперів, обсяг токенізованих активів наближається до $10 млн, формується справжній цикл торгівлі.

- Інституційна інфраструктура — Deblock, BlockControl, Hermes — активно розгортається, переводячи Arbitrum із “DeFi-мережі” у хаб міжмережевої ліквідності та розрахунків.

- Запаси USDC та USDT зросли, резерви ETH у міжмережевих мостах досягли нових максимумів, місткість для фондів продовжує зміцнюватися.

Starknet також демонструє сильні результати на фоні зростання BTCFi-наративу:

- Стейкінг BTC швидко розширюється, запущено кілька шляхів для BTC-активів, Starknet позиціонується як “шар прибутковості Bitcoin”.

- Застейкано понад 1 млрд STRK, що підвищує безпеку мережі та стабільність економічної моделі.

- DeFi і споживчі застосунки розвиваються паралельно, кейси на основі абстракції акаунтів допомогли перевищити позначку в 1 млн користувачів.

Натомість у Hyperliquid, основній мережі Ethereum, BNB Chain і Avalanche — значний чистий відтік, що свідчить про ротацію капіталу від високооцінених мереж до екосистем із більшою гнучкістю зростання та сильнішими наративами. Ринок перейшов у фазу “структурної ротації + переоцінки ризиків”, капітал концентрується у мережах із усталеними наративами, стабільним зростанням користувачів та масштабованими перспективами розширення.

Аналіз ключових метрик Bitcoin

У листопаді крипторинок прискорено рухався вниз через розплітання надмірного кредитного плече, місяць завершився падінням на 17,5% — найбільше місячне зниження року, ризикові активи перебували під тиском. На фоні слабких макроекономічних даних і дедалі м’якших сигналів Федеральної резервної системи ймовірність зниження ставки у грудні перевищила 80%. Хоча BTC і ETH минулого тижня повернулися до $90 000 та $3 000 відповідно, обсяги торгівлі суттєво скоротилися, що свідчить про обмежену силу відскоку. Інституційні настрої залишаються обережними, припливи у спотові Bitcoin ETF слабкі, а структурний попит залишається низьким.

У такій ситуації ончейн-дані дають більше структурних сигналів: BTC залишається вище кількох ключових баз собівартості реалізованої ціни, а загальні індикатори ризику перебувають у нейтрально-конструктивному діапазоні, що вказує на незмінність основного тренду. Водночас щільні зони пропозиції над поточною ціною створюють короткостроковий опір. Метрики реалізованих збитків різко зросли, що сигналізує фазу емоційного очищення та тиску надлишкової пропозиції, короткостроковий капітал проявляє обережну купівельну поведінку. На довших горизонтах прибутковість довгострокових власників знижується паралельно з наростанням чистої дистрибуції, що свідчить про фіксацію прибутків ранніми учасниками, а ринкова динаміка переходить від імпульсного розширення до ротації тренду та циклічного охолодження.

BTC опускається нижче собівартості короткострокових власників та активних інвесторів, індикатори ризику зміщуються у нейтрально-слабку зону

За даними Glassnode, BTC нещодавно опустився нижче реалізованої ціни короткострокових власників (STH Realized Price) і середньої ціни активних інвесторів, що повертає короткострокових власників у позицію нереалізованих збитків і зміщує ринкові настрої з нейтрально-сильних у нейтрально-слабкі. Короткострокова зона підтримки, сформована жовтою та червоною лініями собівартості, була остаточно пробита, що свідчить про ослаблення купівельного імпульсу у короткостроковій перспективі та перехід ринку у структуру під тиском.【6】

Хоча BTC залишається вище реалізованої ціни та справжньої середньої ціни ринку, розрив між ними скорочується, що свідчить про перехід імпульсу від фази розширення до періоду поглинання та ротації. Якщо ціна й надалі залишиться нижче середньої ціни активних інвесторів, короткострокова схильність до ризику може ще більше зменшитися, що притягне ринок до рівнів справжньої середньої ціни або реалізованої ціни.

Бази собівартості для кількох циклів ATH залишаються вище спотової ціни, що означає збереження довгострокової структури та функціонування BTC у рамках макро-бичачого тренду. Однак із пробиттям короткострокових ліній собівартості ринок, імовірніше, перейде у фазу консолідації на високих рівнях та редістрібуції. Стійке відновлення вище STH Realized Price допоможе повернути короткострокову силу; невиконання цієї умови може посилити корекційний тиск. Загалом комплексні індикатори ризику свідчать, що BTC перейшов із нейтрально-сильного у нейтрально-слабкий етап ребалансування — під короткостроковим тиском, але з незмінним середньостроковим трендом.

Реалізовані збитки BTC зростають, що сигналізує фазу емоційного перезавантаження та тиску надлишкової пропозиції

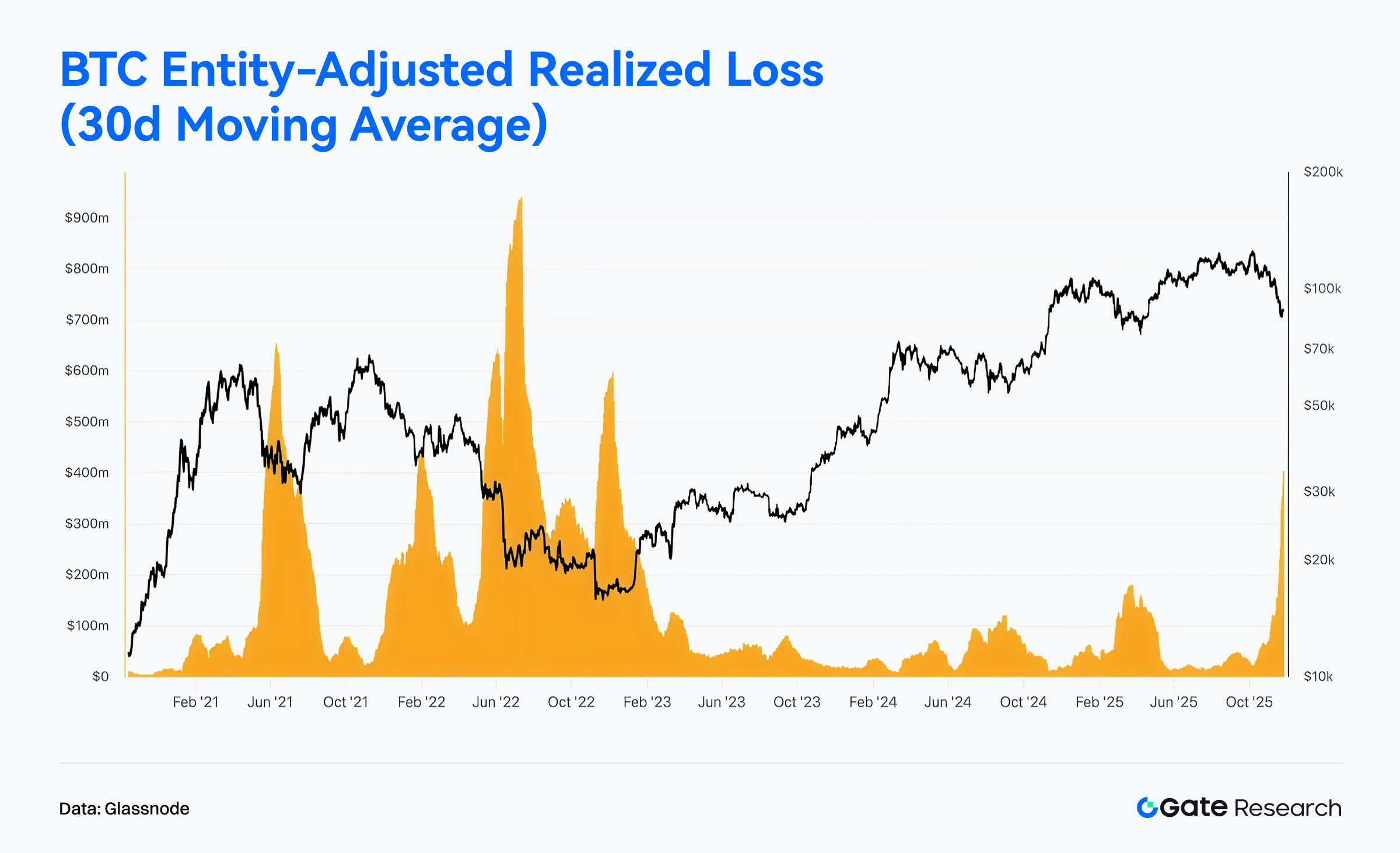

Glassnode фіксує: скориговані на сутності реалізовані збитки (30-денна MA) різко зросли у листопаді, формуючи круту висхідну траєкторію на фоні зниження ціни. Це відображає концентровані та стійкі реалізовані збитки у період останньої волатильності. Історично подібні сплески реалізованих збитків відповідають періодам вимушеного розплітання кредитного плече, капітуляції короткострокових власників або емоційного продажу після підвищеної волатильності. Хоча поточний обсяг збитків не досяг екстремальних рівнів 2021 чи 2022 років, він суттєво перевищує норми 2023–2024 років, що свідчить про проходження ринком короткострокової корекційної фази, у якій спекулятивні позиції розплітаються.【7】

Попри зростання реалізованих збитків, з циклічної точки зору така фіксація збитків на високих цінових рівнях часто є необхідною фазою поглинання ризику у ширшому бичачому тренді. Історично, якщо реалізовані збитки швидко скорочуються протягом наступних 1–3 тижнів, це зазвичай означає завершення короткострокової ротації ринку, що дозволяє ціні повернутися до тренду. Якщо збитки залишаються високими на фоні зростання обсягів торгівлі, ринок може зіткнутися з посиленим тиском продажу, що штовхне BTC до глибших рівнів підтримки. Загалом зростання реалізованих збитків у листопаді сигналізує підвищену короткострокову волатильність без руйнування середньострокової бичачої структури; це більше схоже на конструктивну корекцію у межах ширшого тренду.

Прибутковість довгострокових власників BTC знижується, що сигналізує ротацію тренду та циклічне охолодження

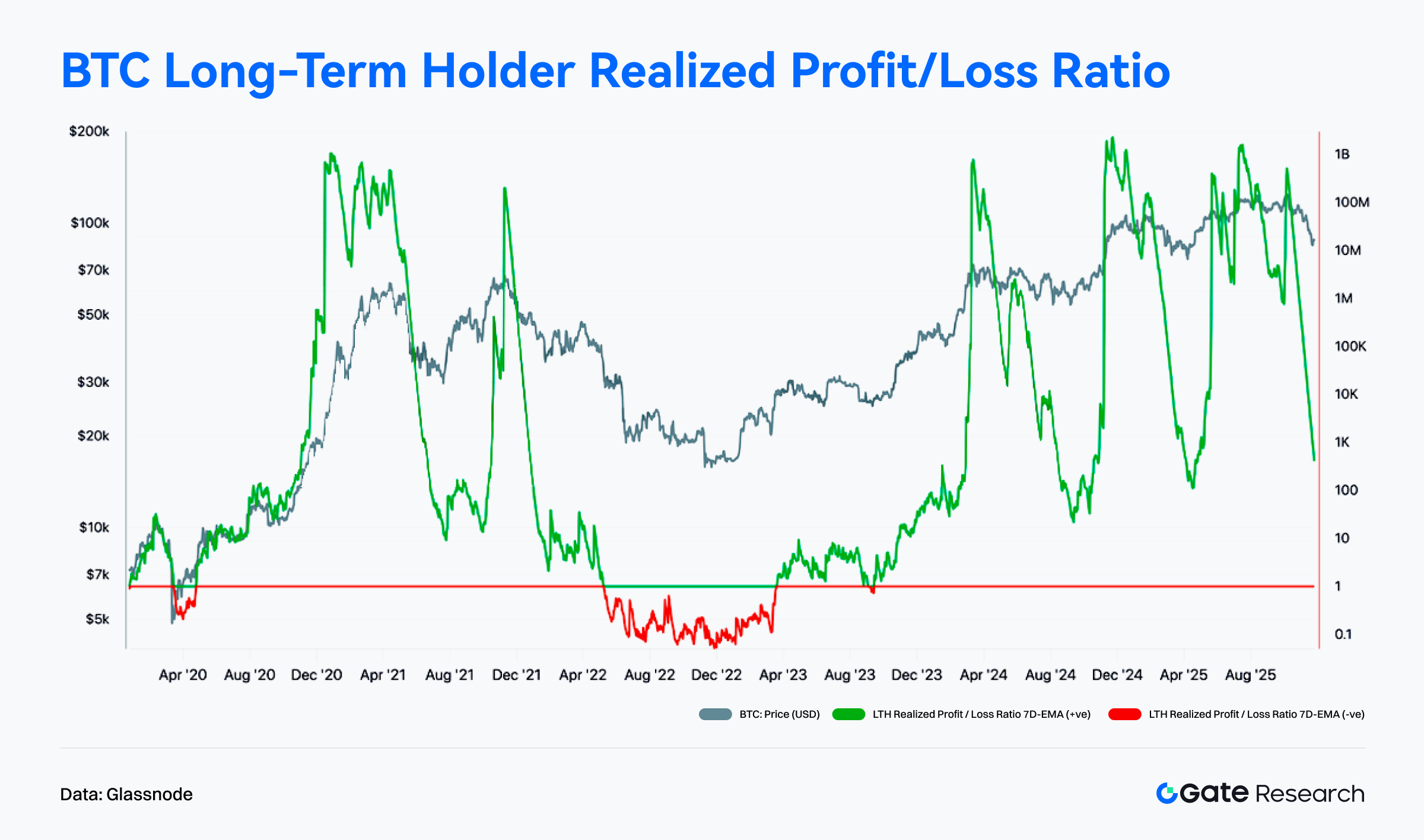

Glassnode фіксує: коефіцієнт реалізованого прибутку/збитку довгострокових власників (LTH RPLR) у листопаді різко знизився з підвищених рівнів. Це означає зменшення прибутковості для довгострокових інвесторів, частина з яких фіксує прибуток на фоні ослаблення ціни. Історично різкі падіння цього індикатора часто спостерігаються поблизу вершин циклів або під час охолодження настроїв, коли прибутки ранніх учасників зменшуються через ринкову волатильність. За умов консолідації BTC у високому діапазоні зниження прибутковості LTH сигналізує ослаблення імпульсу тренду та перехід у фазу “ротації тренду + стискання прибутку”.【8】

Попри падіння, індикатор не опустився у зону збитків, характерну для ведмежих фаз (червона область), тобто довгострокові власники не здійснюють панічних чи масштабних продажів зі збитком. Показник залишається вище ключових порогів, що означає збереження здорової структури прибутку, хоча приріст маржі сповільнюється. Якщо коефіцієнт стабілізується та почне зростати, це буде ознакою завершення здорової ротації, закладаючи основу для наступного етапу тренду. Якщо показник продовжить падати у зону збитків, ризики глибшої корекції зростуть. Динаміка LTH у листопаді вказує на охолодження тренду та впорядковану ротацію, а не на масштабний розворот.

Трендові проекти та токен-активність

Ончейн-дані свідчать, що капітал і користувачі концентруються в екосистемах із міцною основою взаємодії та глибокою прикладною складовою. Водночас проекти зі сильними наративами і технологічними інноваціями стають новим фокусом для інвесторів. У цьому розділі виділено найпомітніші проекти та токени останніх тижнів, проаналізовано логіку їхнього зростання та потенційний ринковий вплив.

Огляд трендового проекту

Monad

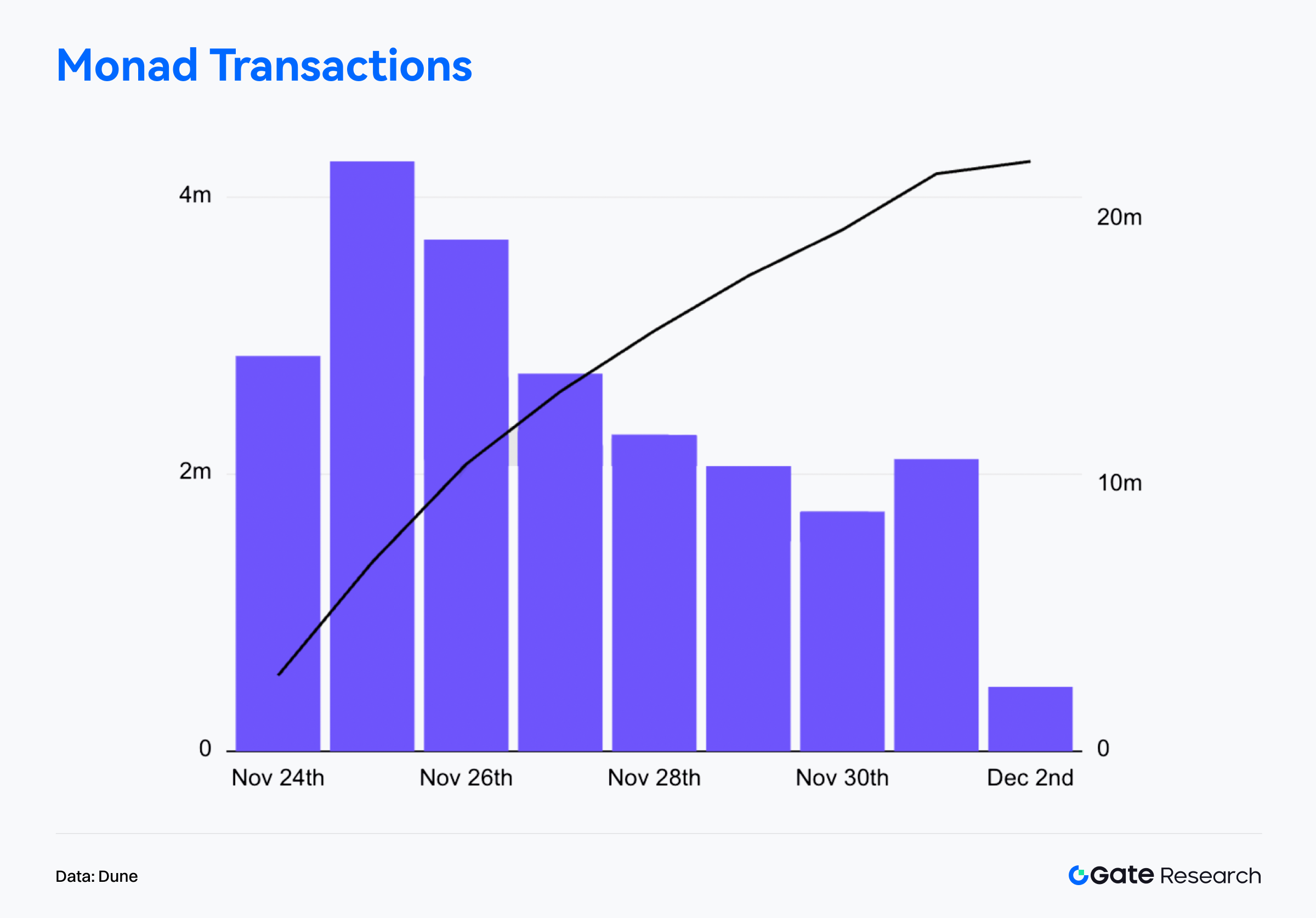

Monad — один із найбільш обговорюваних високопродуктивних Layer 1-блокчейн проектів, основний технічний шлях — “однопотоковий, надефективний EVM”. Проект має на меті суттєво підвищити ефективність виконання та пропускну здатність, зберігаючи повну сумісність з Ethereum. 24 листопада Monad офіційно запустив основну мережу, випустив нативний токен MON і розпочав масштабну airdrop-кампанію для 225 000 активних ончейн-користувачів. Одержувачами стали користувачі кредитних протоколів Aave, Euler, Morpho; користувачі DEX Hyperliquid і Uniswap; учасники соціальних і мем-платформ Pump.fun і Virtuals — розподіл був широким між секторами та екосистемами. У день запуску Monad зафіксував понад 140 000 нових активних адрес, 2,66 млн транзакцій і середній 24-годинний TPS 32,75, що демонструє високу активність і стабільну пропускну здатність для нової L1.【9】

За ціновою динамікою MON спочатку повторив класичний патерн “sell-the-news” (продаж на новині). Під впливом масового продажу після airdrop, розблокування ICO-алокацій і високочастотних спекулятивних потоків токен коротко зріс до $0,048 на старті, а потім швидко відкотився до $0,022 — короткочасний пробій стартової ціни. Після інтеграцій із OpenSea, мережею оракулів Pyth і гаманцями, а також запуску понад 300 екосистемних застосунків, ончейн TPS перевищив 5 000, а обсяг ончейн-торгів за першу добу сягнув $400 млн — один із найволатильніших запусків нових мереж останніх циклів.

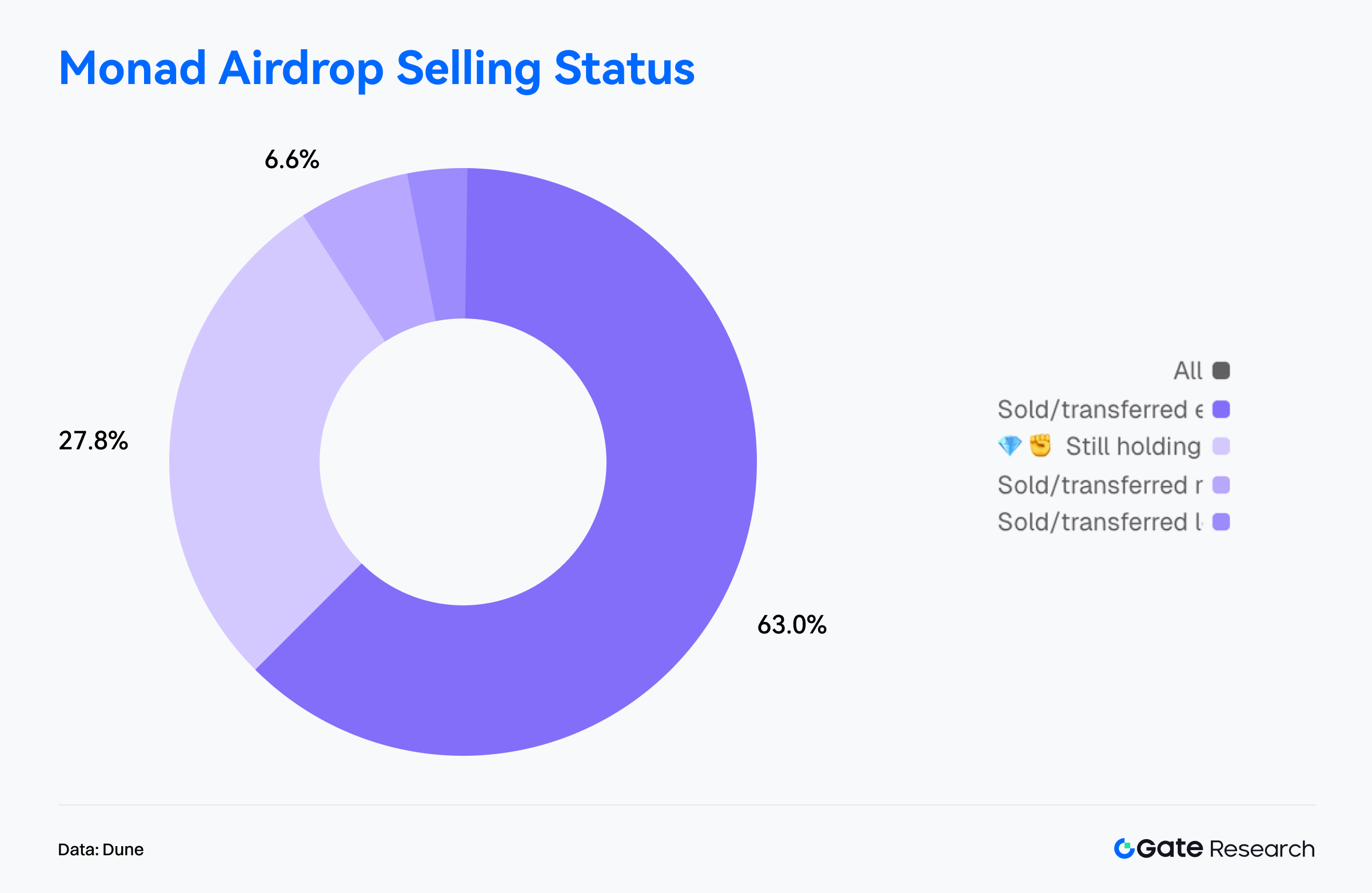

Ончейн-поведінка гаманців показує, що тиск продажу після airdrop домінував на початковому етапі. Серед 76 021 адреси, що отримала airdrop, 63% повністю продали або перевели свої токени, ставши основним джерелом тиску продажу; 27,8% зберегли повну алокацію, продемонструвавши довгострокову впевненість; 6,6% продали понад половину; меншість залишила часткові позиції. Реальні довгострокові власники — менше третини всіх отримувачів, цей концентрований продаж був головним каталізатором різкої початкової волатильності MON.【10】

З боку стимулів кілька проектів запустили програми стейкінгу та прибутковості MON для підвищення ліквідності та залучення користувачів. FastLane Labs запустила shMON-стейкінг із понад 122 млн MON у стейкінгу; Magma — gMON-ліквідний стейкінг із приблизно 15% річної прибутковості. Ігрові та прикладні екосистеми запустили власні стимули: сезонний пул винагород Lumiterra на 1 млн MON і програму Kuru DEX із поверненням 25% комісій учасникам — усе це сприяло зростанню активності користувачів.

Загалом ринкова динаміка Monad відповідає типовому сценарію для нової L1: технічна новизна та високі очікування стимулюють початковий ажіотаж; airdrop і ранній вихід ліквідності створюють короткостроковий тиск на ціну; стійка ончейн-активність, програми стимулювання та попит на стейкінг підтримують середньостроковий розвиток. Подальші тренди TVL, міграція девелоперів і розширення екосистеми визначатимуть середньострокову цінову динаміку MON і довгострокову конкурентоспроможність Monad — це початок нового етапу конкуренції високопродуктивних L1.

Огляд трендового токена

$TEL

Telcoin, заснований у 2017 році, — міжнародний фінтех-проект, що інтегрує блокчейн, телекомунікації та цифровий банкінг для недорогих, миттєвих і інклюзивних транскордонних переказів і цифрових активів для мобільних користувачів. Проект працює під швейцарською Telcoin Association, управляє EVM-сумісною мережею Telcoin Network, безпека забезпечується глобальними мобільними операторами через PoS. Екосистема включає мультипідписний Telcoin Wallet і майбутній регульований цифровий банк Telcoin Bank — глобальна інфраструктура “мобільного доступу до ончейн-фінансів”.

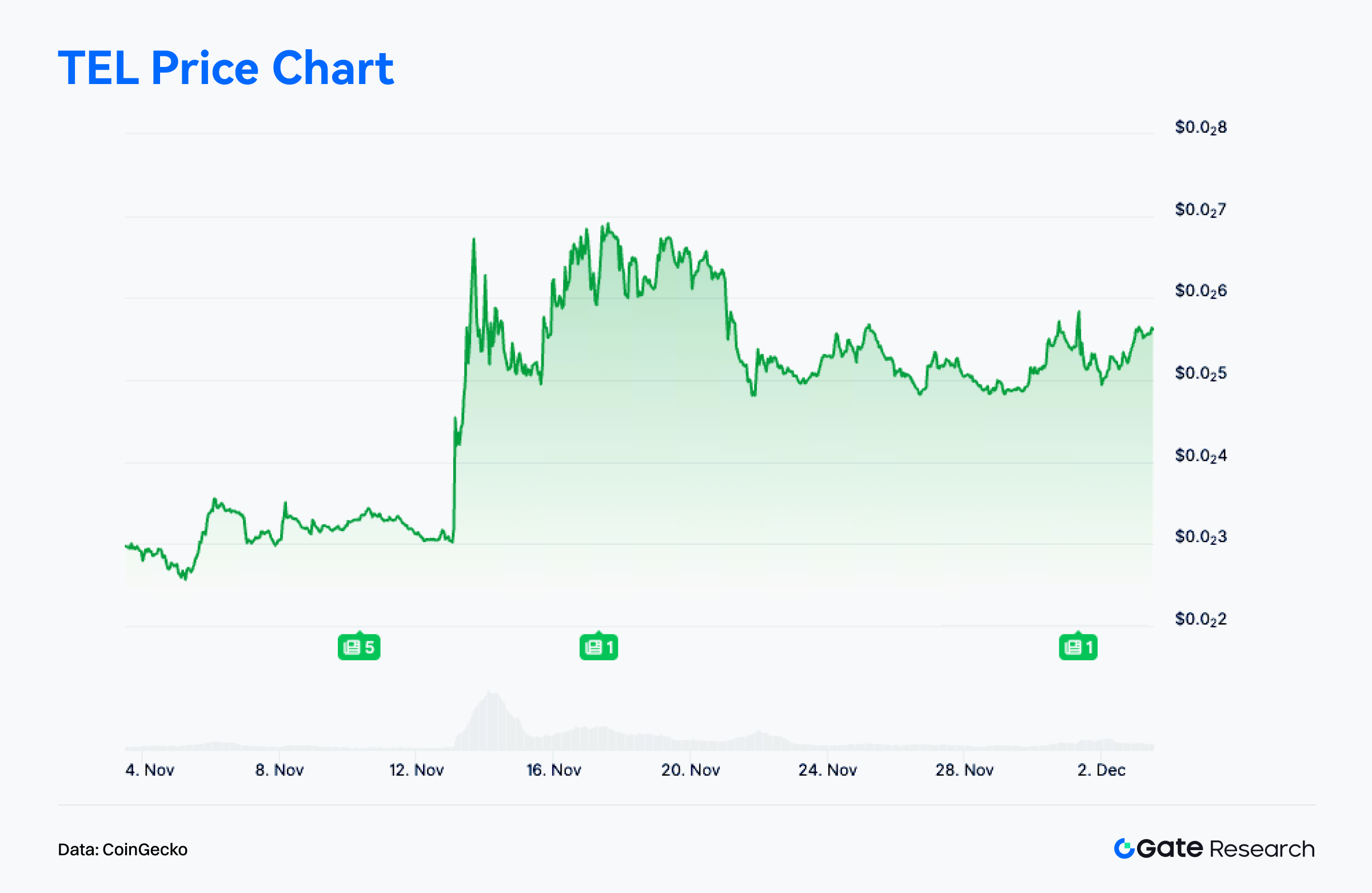

За даними CoinGecko, $TEL зріс на 88,9% за останні 30 днів. Такий результат пов’язаний із зростанням наративів щодо регуляторних фінансів, ончейн-доларів та контролю за стейблкоїнами, що спричинило ротацію капіталу до проектів із сильними фундаментальними показниками.【11】

Telcoin оголосив про запуск цифрового банкінгу та регульованого стейблкоїна eUSD. eUSD буде випускатися ончейн безпосередньо регульованою банківською установою — один із перших стейблкоїнів, випущених банком ончейн. Це дає Telcoin повністю інтегровану фінансову інфраструктуру: цифровий банкінг + випуск стейблкоїна + відкритий DeFi-доступ, що трансформує бізнес-модель і довгострокову стратегію, сприяє переоцінці на ринку.

У медіа та спільноті після анонсів обговорення у X, Telegram і Reddit різко зросли. Криптомедіа дедалі частіше згадують Telcoin як “кейc інтеграції банків і блокчейну”, позиціонуючи його у ширших наративах — “конкуренція стейблкоїнів нового покоління”, “міграція традиційних фінансів в ончейн” і “мобільний криптобанкінг”. Настрої спільноти стали однозначно позитивними, сформувався ефект позитивного циклу: посилення наративу → зростання уваги → збільшення ліквідності, що зміцнило короткострокові припливи та цінові тренди.

Ріст $TEL відображає класичну структуру “фундаментальний прорив + регуляторний наратив + підкріплення настроїв”. Запуск цифрового банку та eUSD піднімає Telcoin із проєкту транскордонних платежів до фінансової інфраструктури з банківським випуском стейблкоїна та ончейн-доступом. Якщо розгортання пройде успішно, а регуляторний наратив збереже динаміку, $TEL може продовжити середньостроковий висхідний тренд після потужного руху вгору.

Висновки

У листопаді 2025 року Solana зберегла лідерство за всіма екосистемними показниками — активність і обсяг транзакцій, демонструючи стійкість і стабільну залученість користувачів навіть у періоди волатильності ринку. Ethereum залишався основним шаром для розрахунків цінності, суттєво випереджаючи інші мережі за доходом від комісій і підтримуючи високу економічну активність. Base і Polygon PoS стабільно розширювалися у середньому сегменті, демонструючи сталі темпи зростання у соціальних і споживчих застосунках. Arbitrum залишалася у вузькому діапазоні на низьких рівнях, але потоки капіталу свідчать про зміцнення позицій у токенізації активів, інфраструктурній зрілості та інтеграції з інституціями — ключовий бенефіціар ринкових трендів. Нові мережі, такі як Starknet, прискорилися на фоні BTCFi-наративу, демонструючи швидке зростання користувачів і капіталу.

Ончейн-екосистеми переходять від ліквідних циклів до структурного зростання, зумовленого використанням, застосунками та наративами. Високопродуктивні мережі домінують за обсягом взаємодій, ціннісно-орієнтовані мережі зміцнюють фундаментальну роль, а середній/новий сегмент із сильною прикладною динамікою і наративами стає фокусом ротації капіталу — це сприяє багатогранному та багаторівневому розвитку екосистем.

Для Bitcoin падіння нижче собівартості короткострокових власників і середньої ціни активних інвесторів означає виражену фазу редістрібуції на високих рівнях, зміщує короткострокову структуру з сильної у напружену. Реалізована ціна та справжня середня ціна ринку нижче поточної все ще забезпечують середньо- та довгострокову підтримку, широка бичача структура залишається незмінною. Пробиття ліній собівартості переводить частину ринку у зону нереалізованих збитків, прискорює ротацію, зростають реалізовані збитки, ринок входить у фазу “переоцінки та ребалансування”. Подальший напрямок залежатиме від того, чи зможе BTC ефективно поглинути надлишкову пропозицію та відновити попит після стабілізації настроїв.

Monad продемонстрував високу ранню активність і швидке розширення екосистеми попри тиск продажу після airdrop, а Telcoin досяг переоцінки завдяки прогресу цифрового банку та регульованого стейблкоїна. Ці тенденції ілюструють перехід ринку від спекулятивної ротації до сталого зростання, зумовленого реальним використанням і міцними фундаментальними показниками екосистем.

Джерела:

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/flows

- DefiLlama, https://defillama.com/chain/arbitrum

- Glassnode, https://studio.glassnode.com/charts/da73676e-78a6-4880-5ca2-a227ee301230?s=1579395107&zoom=

- Glassnode, https://studio.glassnode.com/charts/indicators.RealizedLossAccountBased?a=BTC&chartStyle=column&mAvg=30&s=1602806400&u=1764115200&zoom=

- Glassnode, https://studio.glassnode.com/charts/btc-lth-realized-plratio?s=1577318400&u=1764115200&zoom=

- Dune, https://dune.com/hashed_official/monad-overview

- Dune, https://dune.com/counterparty_research/monad

- CoinGecko, https://www.coingecko.com/coins/telcoin

Gate Research — комплексна платформа досліджень блокчейну та криптовалют, що пропонує глибокий контент: технічний аналіз, ринкову аналітику, галузеві дослідження, прогнозування трендів і аналіз макроекономічної політики.

Застереження

Інвестування у криптовалюти пов’язане з високим ризиком. Користувачам варто самостійно досліджувати та повністю розуміти природу активів і продуктів перед прийняттям інвестиційних рішень. Gate не несе відповідальності за будь-які втрати чи збитки внаслідок таких рішень.

Пов’язані статті

Усе, що вам потрібно знати про кількісну стратегію торгівлі

Посібник з Департаменту ефективності державного управління (DOGE)

Долар на Інтернет-цінність - Звіт 2025 року про ринкову економіку USDC

USDC та майбутнє долара

дослідження Gate: Огляд ринку криптовалют на 2024 рік та прогноз трендів на 2025 рік