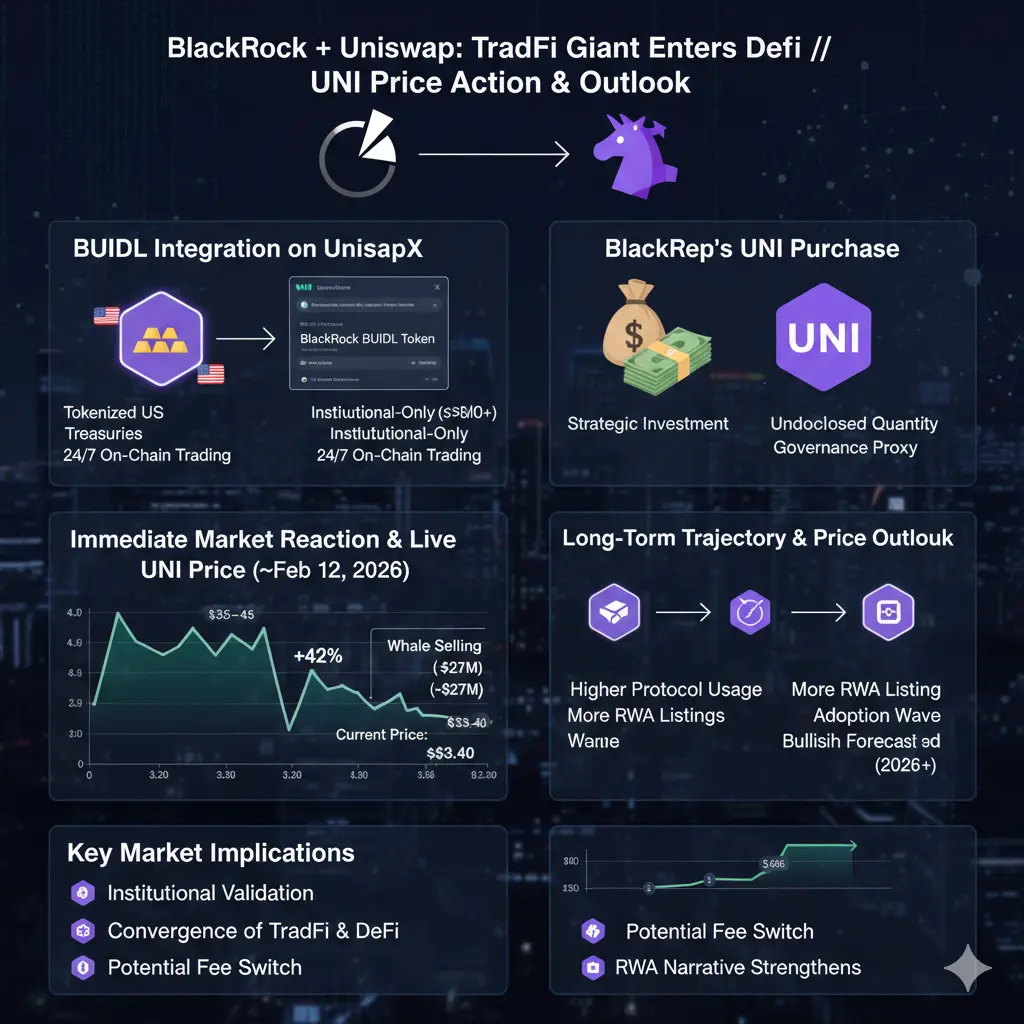

贝莱德,全球最大的资产管理公司,管理着数万亿资产,通过将其以美国国债为支持的代币化基金BUIDL(目前价值约1.8亿至2.2亿美元)与Uniswap通过UniswapX在Securitize合作下整合,迈出了进入去中心化金融(DeFi)的重要步伐。作为这一战略步骤的一部分——于2026年2月11日宣布——贝莱德正购买未披露数量的UNI代币,即Uniswap的治理代币。这标志着贝莱德首次直接进入DeFi基础设施,也是第一家主要传统金融巨头在其资产负债表中持有UNI。

这表明机构对DeFi协议,尤其是像Uniswap这样的领先去中心化交易所(DEXs),给予了强烈的认可,并凸显了代币化的现实资产(RWAs)与去中心化交易平台日益融合的趋势。

发展关键细节

UniswapX上的BUIDL整合

BUIDL代表代币化的短期美国国债/收益资产,现已在UniswapX——一个基于意图的RFQ系统,用于高效交换——可交易。

访问权限为白名单且仅限机构,最低门槛如500万美元以上,面向合格投资者。

支持全天候链上交易,使用稳定币、自我托管和通过Securitize的合规措施。

这为BUIDL持有者解锁了新的流动性,同时将传统金融的收益桥接到DeFi生态系统中。

贝莱德的UNI购买

贝莱德购买了未披露数量的UNI,作为“对Uniswap生态系统的战略投资”。

UNI作为Uniswap的治理代理——持有它意味着拥有对协议升级、费用等的投票权。

这被视为对Uniswap作为代币化资产长期基础设施角色的信心投票。

市场即时反应

消息公布后,UNI日内上涨15%至42%,最高接近4.50美元至4.57美元,远高于之前的3.20美元至3.50美元水平。

随后由于大户抛售约595万UNI(价值约),市场回调约26%,在获利了结中价格下行。

截至2026年2月12日的UNI当前价格

实时价格:约3.35美元至3.45美元,近期上涨约3%,但低于日内高点。

24小时交易量:约9亿美元至10亿美元,消息公布后激增。

市值:约20亿至21亿美元。

流通供应:约7.53亿UNI,总供应1亿,正在进行锁仓/解锁。

UNI价格影响及未来走向

这则消息对UNI的长期前景极为看好,因为它验证了Uniswap作为DeFi核心流动性层的地位,特别是机构RWAs,如代币化国债和货币市场基金。贝莱德的参与可能推动:

更高的协议使用率——如果激活费率切换,可能带来更多手续费。

治理影响——潜在推动机构优先的升级。

更广泛的DeFi采用——带来更多的总锁仓价值(TVL)和交易量。

短期(未来几周至几个月):

预期波动:散户和大户的获利了结可能将UNI推回3.00美元至3.20美元的支撑位。

如果势头持续,更多机构跟进(例如通过类似整合),反弹至3.80美元至4.20美元的阻力位是可能的。

超卖信号(RSI约26)表明如果成交量持续,可能出现反弹。

中期(2026年剩余时间):

看涨催化剂:更多RWAs在Uniswap上市,DeFi复苏伴随利率下降,UNI治理提案(如费率切换)等。

保守预测:价格在4美元区间,一些分析师预期如果采用加速,可能达到7美元。

乐观预期:如果贝莱德和其他机构增加敞口,代币化资产的总锁仓价值(TVL)达到1000亿美元以上,价格可能在8美元至10美元以上。

风险因素:宏观经济下行、DeFi监管审查或大户抛售可能限制涨幅在3美元至4美元。

长期(2027年及以后):

UNI有望从混合传统金融与DeFi的增长中获益巨大,例如数万亿的代币化资产。

在牛市情景下,到2030年,价格预测范围为5美元至15美元以上,主要由Uniswap在去中心化交易所(DEX)交易量中的主导地位推动。

交易策略(简洁实用)

看涨偏好——长期持有:在3.30美元至3.40美元的强支撑位附近逢低买入,未来几个月目标重新测试4美元。

短期波段操作:在3.20美元至3.30美元回调时买入,反弹至3.80美元至4.00美元时部分获利。用紧止损低于3.00美元以应对波动。

风险控制:仓位控制在1%至5%的资产组合,新闻驱动的涨幅常会快速回调。关注大户钱包和Uniswap的TVL以确认信号。

避免:在高位FOMO买入,等待盘整。

关注:即将举行的Uniswap治理投票、更多RWAs整合或贝莱德的后续动作。

总之,贝莱德的UNI购买和BUIDL整合是一个游戏规则的改变者——验证了DeFi对机构的价值,并将UNI定位为关键受益者。虽然短期价格仍然波动在3.35美元至3.45美元左右,但结构性利好指向未来更高的水平,短期可能突破4美元,长期有望达到6美元至10美元以上。

这表明机构对DeFi协议,尤其是像Uniswap这样的领先去中心化交易所(DEXs),给予了强烈的认可,并凸显了代币化的现实资产(RWAs)与去中心化交易平台日益融合的趋势。

发展关键细节

UniswapX上的BUIDL整合

BUIDL代表代币化的短期美国国债/收益资产,现已在UniswapX——一个基于意图的RFQ系统,用于高效交换——可交易。

访问权限为白名单且仅限机构,最低门槛如500万美元以上,面向合格投资者。

支持全天候链上交易,使用稳定币、自我托管和通过Securitize的合规措施。

这为BUIDL持有者解锁了新的流动性,同时将传统金融的收益桥接到DeFi生态系统中。

贝莱德的UNI购买

贝莱德购买了未披露数量的UNI,作为“对Uniswap生态系统的战略投资”。

UNI作为Uniswap的治理代理——持有它意味着拥有对协议升级、费用等的投票权。

这被视为对Uniswap作为代币化资产长期基础设施角色的信心投票。

市场即时反应

消息公布后,UNI日内上涨15%至42%,最高接近4.50美元至4.57美元,远高于之前的3.20美元至3.50美元水平。

随后由于大户抛售约595万UNI(价值约),市场回调约26%,在获利了结中价格下行。

截至2026年2月12日的UNI当前价格

实时价格:约3.35美元至3.45美元,近期上涨约3%,但低于日内高点。

24小时交易量:约9亿美元至10亿美元,消息公布后激增。

市值:约20亿至21亿美元。

流通供应:约7.53亿UNI,总供应1亿,正在进行锁仓/解锁。

UNI价格影响及未来走向

这则消息对UNI的长期前景极为看好,因为它验证了Uniswap作为DeFi核心流动性层的地位,特别是机构RWAs,如代币化国债和货币市场基金。贝莱德的参与可能推动:

更高的协议使用率——如果激活费率切换,可能带来更多手续费。

治理影响——潜在推动机构优先的升级。

更广泛的DeFi采用——带来更多的总锁仓价值(TVL)和交易量。

短期(未来几周至几个月):

预期波动:散户和大户的获利了结可能将UNI推回3.00美元至3.20美元的支撑位。

如果势头持续,更多机构跟进(例如通过类似整合),反弹至3.80美元至4.20美元的阻力位是可能的。

超卖信号(RSI约26)表明如果成交量持续,可能出现反弹。

中期(2026年剩余时间):

看涨催化剂:更多RWAs在Uniswap上市,DeFi复苏伴随利率下降,UNI治理提案(如费率切换)等。

保守预测:价格在4美元区间,一些分析师预期如果采用加速,可能达到7美元。

乐观预期:如果贝莱德和其他机构增加敞口,代币化资产的总锁仓价值(TVL)达到1000亿美元以上,价格可能在8美元至10美元以上。

风险因素:宏观经济下行、DeFi监管审查或大户抛售可能限制涨幅在3美元至4美元。

长期(2027年及以后):

UNI有望从混合传统金融与DeFi的增长中获益巨大,例如数万亿的代币化资产。

在牛市情景下,到2030年,价格预测范围为5美元至15美元以上,主要由Uniswap在去中心化交易所(DEX)交易量中的主导地位推动。

交易策略(简洁实用)

看涨偏好——长期持有:在3.30美元至3.40美元的强支撑位附近逢低买入,未来几个月目标重新测试4美元。

短期波段操作:在3.20美元至3.30美元回调时买入,反弹至3.80美元至4.00美元时部分获利。用紧止损低于3.00美元以应对波动。

风险控制:仓位控制在1%至5%的资产组合,新闻驱动的涨幅常会快速回调。关注大户钱包和Uniswap的TVL以确认信号。

避免:在高位FOMO买入,等待盘整。

关注:即将举行的Uniswap治理投票、更多RWAs整合或贝莱德的后续动作。

总之,贝莱德的UNI购买和BUIDL整合是一个游戏规则的改变者——验证了DeFi对机构的价值,并将UNI定位为关键受益者。虽然短期价格仍然波动在3.35美元至3.45美元左右,但结构性利好指向未来更高的水平,短期可能突破4美元,长期有望达到6美元至10美元以上。